Choisissez vos cookies 🍪

Fermer

BIC ou BNC : quel régime fiscal pour mon activité ?

Publié le 14-02-2025 et mis à jour le 14-02-2025

Une entreprise individuelle est l’un des statuts juridiques qui permettent d’être affilié à un régime d’imposition sur le revenu non salarié au titre des BIC ou BNC. Ce sont des sigles qui reviennent très souvent en création et en gestion d’entreprise, car ils sont au cœur de la fiscalité des entrepreneurs indépendants. Il faut donc les connaître et c’est ce que nous vous proposons de faire aujourd’hui : comment les différencier ? Peut-on cumuler des activités BIC et BNC et si oui, comment bien le faire ? Découvrons tout cela ensemble !

Comprendre les bases des BIC et BNC

Définition du régime BIC (bénéfices industriels et commerciaux)

Le régime des BIC, ou bénéfices industriels et commerciaux, est le principal régime fiscal appliqué en France aux professionnels exerçant des activités commerciales, industrielles ou artisanales. Il concerne les personnes physiques qui effectuent des prestations de service ou vendent des marchandises. Comme vous pouvez vous en douter, c’est une catégorie qui regroupe donc un très large éventail de professions : commerçants de proximité, artisans, agents immobiliers, restaurateurs, entreprises de nettoyage, groupes industriels, compagnies d’aviation civile, etc.

Evaluez en ligne l'entreprise que vous voulez acheterPrécision : pour être tout à fait exact, on ne peut au sens strict véritablement parler de régime fiscal pour les BNC ou les BIC, ce sont des titres (des catégories) de bénéfices. Ceci dit, afin de simplifier, on ne tiendra pas toujours compte de cette nuance dans ce qui suit.

Ainsi, seront imposés dans la catégorie des BIC aussi bien un boulanger qui fabrique et vend son pain, un entrepreneur proposant des prestations de réparation de voitures ou un agent de sécurité. Ce qui importe n’est pas tant le secteur d’activités lui-même que la nature d’activité.

Arrêtons-nous un instant sur cette dernière. Tout activité peut relever, du point de vue de la loi et de l’administration d’une des natures d’activités suivantes :

- Agricole ;

- Libérale (nous y reviendrons dans la partie sur les BNC) ;

- Artisanale ;

- Industrielle ;

- Commerciale.

Les trois dernières natures de cette liste sont imposées au régime des BIC.

Il existe un cas un peu particulier, la location de meublés à court terme, dits “meublés de tourisme”. Il s’agit là également d’une activité qui entre dans le cadre des bénéfices industriels et commerciaux.

Principe d'imposition

Le régime BIC ne peut s’appliquer qu'aux personnes physiques, pas aux personnes morales. Autrement dit, il ne peut concerner que les formes juridiques où l’entreprise n’est pas une société mais un entrepreneur seul.

C’est pour cette raison que les activités relevant des BIC vont de pair avec l'impôt sur le revenu et sont incompatibles avec l'impôt sur les sociétés.

Quant au calcul du bénéfice imposable, il se base sur le montant du chiffre d'affaires, auquel on applique des charges déductibles comme les frais professionnels, les amortissements, les loyers ou encore les cotisations sociales.

Le calcul de l'impôt peut varier en fonction du régime choisi. Par exemple, un micro-entrepreneur bénéficiant du régime micro-BIC voit son bénéfice imposable calculé après un abattement forfaitaire. Cet abattement permet de simplifier la gestion de la fiscalité en réduisant la base imposable, sans nécessiter une comptabilité détaillée.

Régimes d'imposition au sein des BIC

L’imposition au titre des BIC se décline sous plusieurs variantes, à savoir :

- Le micro-BIC : un régime simplifié s'appliquant aux micro-entrepreneurs dont le chiffre d'affaires est inférieur à certains seuils annuels (en 2024, 188 700 euros pour la vente de marchandises, 77 700 pour les services et 15 000 pour la location de meublés de tourisme). Il permet un allègement des obligations comptables et offre un taux d'abattement forfaitaire sur le chiffre d'affaires. Les taux d'abattement varient en fonction de l'activité exercée : 71 % pour les activités de vente de marchandises ; 50 % pour les prestations de services ; 30% pour les meublés de tourisme.

- Le régime réel simplifié : pour les professionnels dépassant les seuils du micro-BIC, ce régime impose une comptabilité plus complète, dont un bilan et un compte de résultat. Les professionnels peuvent déduire leurs charges réelles et amortir leurs investissements, ce qui peut s'avérer avantageux pour ceux ayant des charges importantes.

- Le régime réel normal : réservé aux entreprises ayant des résultats financiers importants, ce régime nécessite une tenue de comptes détaillée avec un suivi précis des factures clients, des dépenses et des recettes.

Obligations comptables

Comme on vient de l’évoquer, les obligations comptables diffèrent selon le régime choisi. Sous le régime micro-BIC, les professionnels bénéficient d'une gestion simplifiée. Ils doivent seulement tenir un registre des recettes et reporter leur chiffre d'affaires annuel dans la déclaration de revenus.

En revanche, les professionnels au régime réel doivent :

- Tenir une comptabilité complète avec bilan et compte de résultat.

- Conserver toutes les factures et justificatifs de dépenses (pendant 5 ans) et les présenter en cas de contrôle par l’administration fiscale

- Déposer leur déclaration annuelle via les formulaires suivants : formulaire n°2031 pour les entreprises individuelles, formulaire n°2065 pour les sociétés.

Définition du régime BNC (bénéfices non commerciaux)

Le régime des BNC, ou bénéfices non commerciaux, s'applique principalement aux professions libérales. Il concerne les prestations de service à caractère non commercial, comme les consultations, les conseils ou les expertises. On parle souvent de prestation “intellectuelle” ou de “santé”, mais le spectre est en réalité plus large que cela.

À l’intérieur de la nature d’activité libérale, on opère souvent la distinction entre professions réglementées (juristes, avocats, artistes sous droits d’auteur, experts-comptables, architectes, médecins, etc.) et non-réglementées (traducteurs hors traduction jurée, graphistes, consultants marketing, etc.) Toutefois, qu’elles soient réglementées ou non, toutes les professions libérales relèvent des bénéfices non commerciaux.

Principe d'imposition

Les professionnels en libéral sont toujours des personnes physiques, c’est pourquoi ils sont eux aussi soumis à l’impôt sur le revenu.

Le calcul du bénéfice imposable repose sur une comptabilité de trésorerie : seules les recettes encaissées et les dépenses réellement payées sont prises en compte. Cette particularité facilite la gestion comptable des indépendants et reflète une réalité qui leur est propre : ils n’ont pas à gérer de stocks ou d’amortissements importants.

Pour les BNC, il n’existe que deux variantes :

- Le micro-BNC : un régime accessible uniquement aux micro-entrepreneurs dont les recettes annuelles ne dépassent pas 77 700 euros (2024). Il permet un allègement des déclarations et applique un taux d'abattement forfaitaire de 34 % sur les recettes.

- Le régime déclaratif contrôlé : pour les professionnels qui ne sont pas en micro-entreprise ou pour les micro-entrepreneurs non éligibles au micro-BNC, ce régime impose une comptabilité plus rigoureuse. Les déclarations doivent être remplies avec minutie pour éviter tout différend avec les services de l'administration fiscale.

Obligations comptables

Les obligations comptables des professionnels au régime BNC sont relativement simples :

- Tenir un livre-journal des recettes et des dépenses.

- Conserver les justificatifs des factures clients.

- Déclarer les recettes dans la déclaration annuelle des revenus (généralement déjà pré-remplie).

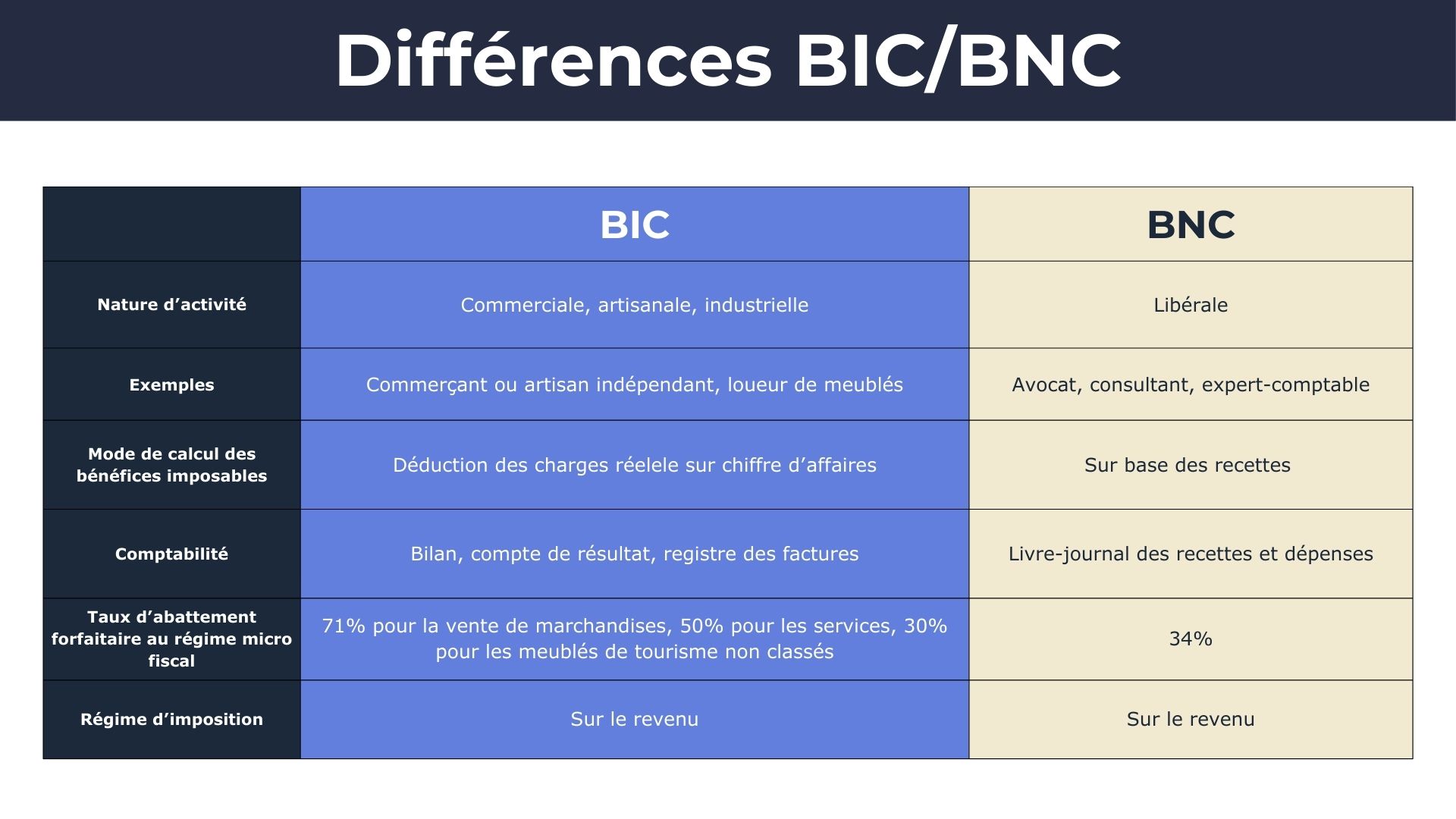

Quelle différence entre BIC et BNC ?

Vous l’aurez compris, la principale différence entre les régimes BIC et BNC est, et c’est le cas de le dire, une différence de nature. Le régime BIC concerne les activités commerciales, industrielles et artisanales tandis que les BNC concernent exclusivement les professions libérales.

Cette différence de fond entraîne des différences de forme :

- La méthode de calcul du bénéfice imposable : les professionnels titulaires de BIC peuvent déduire des charges de leurs chiffres d’affaires déclarés, les BNC se basent sur les recettes.

- Les obligations comptables : les titulaires de BIC doivent établir un bilan et un compte de résultat, alors qu’au titre des BNC les obligations comptables sont très légères.

- Le taux d’abattement forfaitaire : le micro-BIC offre un abattement de 71% 50 % ou 30% sur le chiffre d'affaires, contre toujours 34 % pour le micro-BNC.

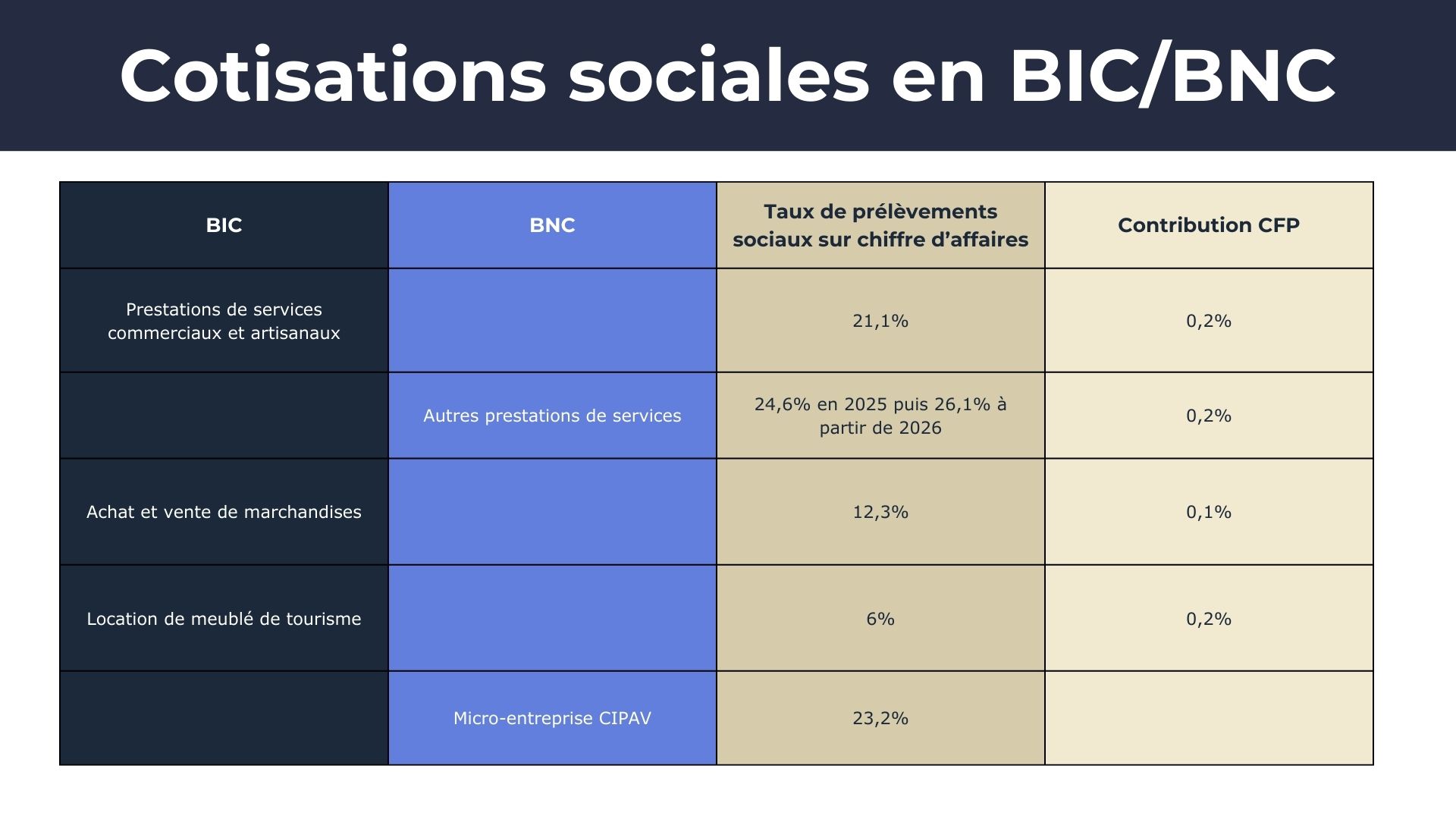

BIC, BNC et cotisations sociales

Pour les entrepreneurs redevables de l’impôt sur le revenu et micro entrepreneurs au régime micro-social (même seuil que régime micro-fiscal), le type de bénéfices a également une influence directe sur le taux de cotisations sociales qu’ils doivent reverser (à l’URSSAF) :

Peut-on cumuler activités BIC et BNC ?

Gestion fiscale du cumul d'activités

Quand on est entrepreneur, on peut avoir une activité principale et des activités secondaires. Et rien n’interdit de cumuler des activités relevant de bénéfices différents. Par exemple, un consultant exerçant une activité de consulting webdesign (BNC) et louant par ailleurs des meublés de tourisme (BIC) devra déclarer ses revenus dans deux catégories fiscales différentes et distinctes.

Dans ce type de cas, on comprend facilement la nécessité d'adopter une gestion comptable rigoureuse et de bien suivre les déclarations séparées pour chaque activité. On doit pouvoir à tout moment, grâce à la comptabilité, être en mesure de retracer précisément les recettes et les charges liées à chaque activité afin d'éviter toute confusion ou erreur lors de la déclaration fiscale annuelle.

Si le cumul se fait entre une activité soumise à l’impôt sur le revenu et une autre soumise à l’impôt des sociétés (exemple : SASU), la séparation est déjà faite entre la déclaration faite par la personne physique et celle faite par la personne morale qu’est la société. Si les deux activités relèvent de la personne physique, c’est de là que peuvent survenir les erreurs.

Démarches spécifiques et règles comptables

De fait, le service de l'administration fiscale impose des règles propres pour le cumul d'activités. Il est possible d’obtenir des renseignements complets auprès du Service des Impôts des Entreprises.

Sachez en tous cas que les formulaires n°2042 et 2042 C-pro doivent être remplis séparément pour chaque catégorie de revenus. Comme toujours, assurez-vous de vous acquitter de vos obligations de déclarations et de paiement d’acompte éventuel dans les délais légaux.

Pensez aussi à créer des codes distincts pour chaque activité dans votre logiciel de comptabilité afin de faciliter le suivi et la gestion de vos flux de revenus et de dépenses.

7 Conseils pratiques pour bien gérer le cumul d’activités BIC et BNC

1. Séparez vos activités d’un point de vue gestion

On vient d’en parler pour ce qui est de la déclaration d'impôts mais c'est vrai à tous points de vue. En effet, afin de distinguer vos différentes activités et d’éviter toute confusion dans la gestion comptable et les déclarations fiscales, pensez à utiliser des comptes bancaires distincts pour chaque activité. C’est l’un des meilleurs moyens de ne pas se tromper.

2. Utilisez un logiciel de comptabilité adapté

L'utilisation d'un logiciel de comptabilité est fortement recommandée pour simplifier la gestion de vos factures clients, des charges déductibles (BIC) et des déclarations fiscales. Un outil adapté vous permettra de :

- Enregistrer séparément les recettes et dépenses de chaque activité.

- Générer des rapports financiers pour chaque régime fiscal.

- Faciliter la préparation des déclarations, puisque vous aurez toutes les informations disponibles sous les yeux.

3. Vérifiez avant d’envoyer

Les erreurs de déclaration peuvent parfois avoir de lourdes conséquences fiscales. Il y a certes un droit à l’erreur qui vous permet de rectifier une déclaration si vous êtes de bonne foi et qu’il n’est pas trop tard, mais cela ne vous dispense pas de vérifier scrupuleusement que chaque revenu est bien attribué à la bonne catégorie fiscale et que chaque montant indiqué est correct.

Pensez en outre à ne surtout jamais mélanger les factures venant d’activités différentes, aussi bien sur papier que par informatique.

4. Faites appel à un expert-comptable

Faire appel à un expert-comptable peut être une solution judicieuse pour assurer une gestion optimale de vos obligations fiscales. C’est un professionnel qui vous accompagnera dans :

- La tenue de votre comptabilité.

- La préparation et la transmission de vos déclarations fiscales.

L’expert-comptable est également en mesure de vous conseiller sur les options fiscales les plus avantageuses en fonction de l'évolution de votre activité. Il peut, par exemple, vous aider à choisir entre le régime micro et le régime réel en fonction de votre chiffre d’affaires. Enfin, il peut vous assister lors d’un contrôle fiscal.

5. Adaptez vos régimes fiscaux en fonction de l'évolution de votre activité

Même sans consulter un expert-comptable, si votre chiffre d'affaires augmente, il peut être pertinent de passer d’un régime micro à un régime réel pour bénéficier de déductions fiscales supplémentaires.

Voici quelques signes indiquant qu’il est temps d’adapter votre régime fiscal :

- Votre chiffre d’affaires dépasse les seuils du régime micro-BIC ou micro-BNC.

- Vos charges déductibles deviennent plus importantes.

- Vous prévoyez des investissements significatifs dans votre activité.

Dans ces cas, opter pour un régime réel permet de déduire vos charges réelles et d’amortir vos investissements, ce qui peut réduire considérablement votre base imposable.

Evaluez en ligne l'entreprise que vous voulez acheter6. Profitez des exonérations ou abattements

Certains mécanismes fiscaux peuvent vous permettre de réduire votre impôt sur le revenu. Par exemple, le versement libératoire est une option intéressante pour les micro-entrepreneurs qui génèrent un haut chiffre d’affaires, car il permet de régler l'impôt en même temps que les cotisations sociales.

7. Anticipez les évolutions des réglementations

Le cadre fiscal évolue chaque année, et c’est d’autant plus vrai depuis quelques années. Les chiffres des seuils de changement de régime fiscal changent, les taux de cotisations et les critères de calcul de la base imposable aussi. Restez à l’affût des indexations et des réformes fiscales et sociales pour pouvoir réagir en conséquence :

- Via votre expert-comptable si vous en avez un ;

- En vous abonnant à des newsletters professionnelles généralistes ou en lien avec votre activité ;

- En consultant régulièrement le site du service public.

En résumé, BIC comme BNC sont tout d’abord des notions qui ne concernent que les entrepreneurs qui déclarent leur activité en tant que personne physique et sont donc soumis au régime de l'impôt sur le revenu. Ensuite, les premiers s’appliquent aux professions artisanales, industrielles et commerciales tandis que les seconds concernent seulement les professions libérales. Les BIC donnent accès au régime micro fiscal BIC, au régime réel simplifié et au régime normal ; les BNC laissent deux possibilités : régime micro fiscal BNC ou régime de la déclaration contrôlée. Les activités relevant des BIC peuvent déduire des frais professionnels mais de leur côté les activités titulaires de BNC ont moins d’obligation de comptabilité.

Sur Estimermoncommerce.fr, nous permettons à tous les professionnels d'estimer rapidement et en ligne la valeur de leur entreprise ou de leur fonds de commerce. Qu’il s’agisse d’un projet de cession, de reprise ou même pour optimiser votre bien et faire évoluer votre affaire, nous vous proposons non seulement un outil simple et efficace mais aussi des services de conseil et d’accompagnement tout au long du processus. Vous souhaitez en savoir plus ? Découvrez notre solution !

F.A.Q

À retenir : Comment savoir si je suis aux BIC ou aux BNC ?

Les activités relevant du régime BNC (bénéfices non commerciaux) regroupent toutes les professions libérales. On dit parfois, de manière informelle, que ce sont les activités intellectuelles, de santé et de conseil. Cela inclut les avocats, les médecins, les architectes, les consultants, les artistes percevant des droits d’auteur ou encore les experts-comptables. Toute prestation de service à caractère non commercial exercée à titre indépendant entre dans cette catégorie. Les BNC ne concernent jamais la vente de marchandise.

Le régime des BIC (bénéfices industriels et commerciaux) concerne les professionnels exerçant une activité commerciale, industrielle ou artisanale. Cela inclut par exemple les commerçants, les artisans, les restaurateurs, les loueurs de meublés, les agents immobiliers et les prestataires de services commerciaux. Toute activité impliquant la vente de marchandises ou de biens, ou la réalisation de services à caractère commercial ou industriel relève des BIC.

Une activité de prestation de service va relever des BIC ou des BNC en fonction de sa nature d’activité : si elle est commerciale (un service artisanal est considéré comme commercial), alors elle relève des BIC, sinon, des BNC.