Choisissez vos cookies 🍪

Fermer

La SARL : avantages et inconvénients

Publié le 30-11-2023 et mis à jour le 17-07-2024

Fortement appréciée par différents profils d'entrepreneurs, la SARL est une forme de société comportant de nombreuses caractéristiques adaptées aux petits comme aux grands projets.

La SARL se caractérise par ses nombreuses perspectives d'évolution et par une forte implication des associés. Mais elle comporte également d'autres avantages tels que la protection du patrimoine personnel ou les options fiscales qui sont proposées.

Bien qu'attrayant, ces avantages ne doivent pourtant pas occulter les contreparties et inconvénients qui en découlent.

C'est pourquoi bien choisir le statut juridique de son entreprise est indispensable lors du parcours de construction de votre projet entrepreneurial.

Dans cette perspective, analysons la société à responsabilité limitée (SARL) afin de mettre en lumière ses avantages et inconvénients.

La SARL : définition et principales caractéristiques

Les modalités de création d'une SARL et ses spécificités de fonctionnement et de gestion répondent toutes à un encadrement légal du statut de la société.

Pour mieux les cerner, il convient de connaître l'ensemble des caractéristiques de cette société commerciale : son profil, ses particularités, l'implication des associés et dirigeants, etc.

Comment se définit le statut de SARL ?

La SARL, ou société à responsabilité limitée, est une forme de société commerciale pouvant convenir à un large choix d'activités professionnelles.

Il s'agit donc d'un statut qui peut être choisi par les commerçants, artisans, industriels et les professions libérales.

Evaluez en ligne l'entreprise que vous voulez acheterIl ne peut en revanche pas héberger les activités des professionnels du secteur juridique, judiciaire ou de la santé (hormis les pharmacies).

Pour exister, la SARL doit être composée d'au minimum 2 associés et peut en avoir jusqu'à 100.

Elle peut également exister sous une forme unipersonnelle, alors nommée EURL (entreprise unipersonnelle à responsabilité limitée), qui ne compte qu'un seul associé.

Dans les deux cas, pluripersonnelle ou unipersonnelle, les associés d'une SARL peuvent être des personnes physiques ou morales.

L'autre particularité concernant ce statut d'entreprise populaire auprès des entrepreneurs, est que la SARL existe aussi sous une forme familiale.

Moins connue que sa forme classique, la SARL de famille reste une société à responsabilité limitée, à la différence qu'elle est uniquement formée de personnes parentes (ligne directe, frères et sœurs ou conjoints et partenaires pacsés).

La SARL de famille peut héberger une activité industrielle, commerciale ou artisanale.

En revanche, contrairement à sa forme classique, elle ne peut pas relever d'une activité libérale.

Les caractéristiques de fonctionnement d'une SARL

Si, pour exister, une SARL doit être constituée d'au minimum 2 associés, elle doit également se soumettre à plusieurs démarches :

- La rédaction des statuts

- La nomination des dirigeants

- La libération du capital

- La création de la société

La rédaction des statuts d'une SARL

Ces derniers ont pour objectif de présenter la société.

Doivent entre autres y figurer :

Mais les statuts de la SARL servent aussi à définir les règles de gestion et de fonctionnement général de la société vis-à-vis des associés et des tiers.

Les statuts d'une SARL doivent être rédigés par écrit, être signés par tous les associés et être déposés au tribunal de commerce du lieu du siège social de la société.

La nomination des dirigeants d'une SARL

La direction d'une SARL est assurée par un ou plusieurs gérants, eux-mêmes associés de la société.

Le gérant d'une SARL est obligatoirement une personne physique.

Une personne morale, si elle peut être associée de la SARL, ne peut pas en être la gérante.

La désignation du/des gérant(s) et l'étendue de leur pouvoir doivent être inscrites dans les statuts de la SARL.

Si tel n'est pas le cas, il convient alors de préciser ces points dans un acte séparé tel que le pacte d'associés, dans les plus brefs délais.

La libération du capital d'une SARL

Les associés de la SARL doivent réaliser les apports qu'ils se sont engagés à libérer.

Il peut s'agir d'apports en numéraire (somme d'argent) ou d'apports en nature (tout type de bien, autre qu'une somme d'argent, comme des biens corporels ou incorporels).

Si les associés peuvent réaliser des apports en industrie (expertise technique), ceux-ci ne peuvent pas être inclus au capital et concourent simplement à enrichir le patrimoine de la SARL.

En SARL, la constitution d'un capital est obligatoire. Souple, pour encourager sa création, la loi impose simplement un montant minimum de 1 euro.

La création de la société SARL

Elle est à effectuer auprès du guichet unique des formalités d'entreprises, qui regroupe toutes les formalités de création.

Y est incluse la publication d'un avis de constitution au journal d'annonces légales (JAL), mais aussi l'immatriculation au registre du commerce et des sociétés (RCS).

Les avantages de la société à responsabilité limitée (SARL)

La popularité de la SARL auprès des créateurs d'entreprise n'est pas sans fondement.

Que ce soit au niveau de la responsabilité des associés, des options fiscales ou encore des possibilités de gestion, elle présente bien des avantages.

Beaucoup de ses caractéristiques justifient le fort taux de création d'entreprise sous ce statut juridique.

Le cadre sécurisant de la SARL pour les associés

La majorité des règles de gestion et de fonctionnement d'une SARL est étroitement encadrée par le Code du commerce (art. L223-1 et suivants). Aucune disposition statutaire ne peut y déroger.

Le cadre juridique des sociétés à responsabilité limitée assure une certaine sécurité à tout associé investissant au capital, qu'il soit associé minoritaire ou majoritaire.

La responsabilité limitée des associés

Comme son nom l'indique, une SARL est une société à responsabilité limitée.

De ce fait, que ce soit dans la forme uni ou pluripersonnelle de la société, les associés ne sont responsables des dettes contractées que dans la limite de leurs apports au capital.

Ainsi, dans le cas d'une poursuite en paiement initiée par un ou plusieurs créanciers, le risque de perte des associés « se limite » à leur mise de départ.

Ils ne peuvent pas être poursuivis sur leur patrimoine personnel. Celui-ci est protégé et distinct de celui de la société.

Une sécurité qui n'existe pas pour les associés d'une société en nom collectif (SNC) par exemple.

Une répartition des parts proportionnelles aux apports

Une particularité de la SARL – qui la distingue notamment de sa cousine la SAS (société par actions simplifiées) – est la répartition des parts sociales entre associés en proportion de leur apport au capital.

Cette répartition des parts calculée au prorata se veut garante d'une répartition égalitaire des pouvoirs entre les associés, basée sur le montant de leurs apports (en numéraire et en nature).

En effet, contrairement à certains statuts juridiques, la SARL ne permet pas l'attribution de vote double ou de vote préférentiel détenu par une seule part sociale.

Ici, seule la configuration : « une part égale une voix en assemblée générale » est autorisée.

Cette répartition parts sociales/voix accordées doit obligatoirement être mentionnée dans les statuts de la société à responsabilité limitée, conformément à ce qu'indique le Code du commerce.

Statut SARL : entre souplesse et avantages fiscaux

Logée à la même enseigne que toutes les sociétés commerciales, en dépit de leur statut juridique, la SARL est soumise par défaut à l'impôt sur les sociétés (IS).

Toutefois, elle peut aussi opter pour l'impôt sur le revenu (IR, option société de personnes), sous certaines conditions :

- S'il s'agit d'une SARL de famille

- Si la SARL répond aux conditions suivantes :

Si une SARL opte pour l'imposition à l'IR, cela implique que ses bénéfices sont imposés sur le revenu des associés, au prorata de leur participation au capital et selon le mode d'imposition qui leur est personnellement applicable.

Ce choix d'imposition à l'IR est d'ailleurs plus avantageux lorsque les associés y sont eux-mêmes imposés, à un taux inférieur au taux normal de 25 %.

Enfin, autre avantage fiscal dont bénéficie la SARL : qu'elle soit imposée à l'IR ou à l'IS, elle conserve sa possibilité de reporter sur les exercices suivant le déficit qu'elle rencontre.

De cette manière, elle réduit le montant des impôts dus par les associés.

Attention toutefois, l'option pour l'IR ne peut être exercée que sur les cinq premières années d'existence de la société. Elle ne peut être étendue au-delà de ce terme, à moins que la SARL classique devienne une SARL familiale.

Le régime social du gérant d'une SARL

La qualité de la protection sociale dont bénéficie le gérant d'une SARL est assez controversée.

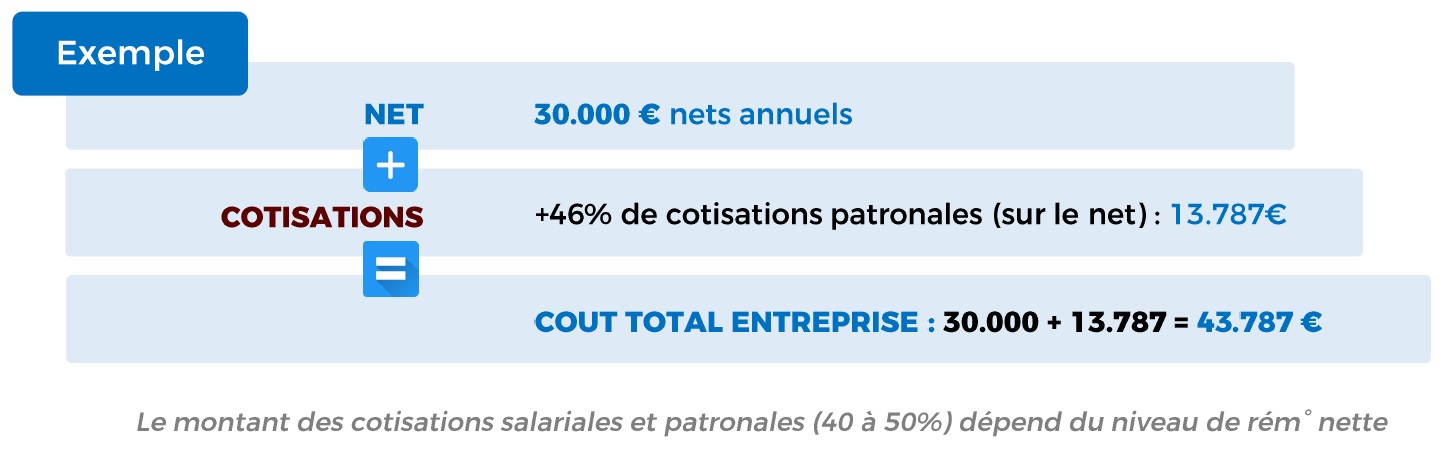

Celle-ci dépend directement du statut du dirigeant, de sa rémunération et du montant des cotisations sociales assumées par l'entreprise.

Majoritairement avantageuse, la question doit tout de même être étudiée pour attribuer le bon statut au gérant, en fonction de ses besoins.

La protection sociale du gérant majoritaire

Est considéré comme gérant majoritaire le (ou les) gérant qui possède plus de 50% des parts sociales de la SARL.

Le gérant majoritaire bénéficie de la protection sociale des TNS (travailleurs indépendants) qui est, depuis janvier 2020, rattachée au régime général de la sécurité sociale.

Cette affiliation présente plusieurs avantages :

- Les charges sociales portant sur la rémunération du gérant majoritaire sont environ deux fois moins élevées que pour les gérants assimilés-salariés

- Des obligations administratives allégées puisque la rémunération du gérant n'oblige à aucune édition de fiche de paie

La protection sociale du gérant minoritaire

Sous le statut de gérant minoritaire (ou égalitaire) sont rassemblés les gérants possédant moins de 50% des parts sociales et/ou ceux ne faisant pas partie des associés de la SARL.

Le gérant minoritaire d'une SARL bénéficie du statut d'assimilé-salarié et dépend du régime général de la sécurité sociale.

Avantageux, ce statut lui permet de disposer d'une protection sociale quasi complète, proche de celle dont bénéficie un salarié classique (protection en cas d'accident du travail, maladie, retraite…), exception faite de l'assurance-chômage.

De plus, il n'est soumis à aucune obligation de paiement de cotisations sociales en cas de non-rémunération.

Les particularités avantageuses du statut de SARL

En plus des principaux avantages précédemment cités, le statut de société à responsabilité limitée (SARL) compte d'autres particularités intéressantes.

Notamment au niveau de la reconnaissance familiale.

L'utilisation du statut conjoint collaborateur

Tout projet entrepreneurial peut inclure l'exercice d'une activité en collaboration avec son ou sa conjoint (e).

Mais certains statuts sont plus adaptés à la reconnaissance de ce travail.

Dans le cas de la SARL, le travail effectué par le conjoint du gérant est reconnu et encadré grâce au statut de conjoint collaborateur.

Plus précisément, est considéré comme conjoint collaborateur, le ou la conjoint (e) (marié, pacsé ou concubin) du gérant d'une SARL commerciale, artisanale ou libérale, qui exerce une activité professionnelle régulière au sein de la société sans en être associé ou percevoir de rémunération.

Le statut de conjoint collaborateur lui permet de continuer son implication dans la gestion de la SARL, tout en étant reconnu pour son travail et en bénéficiant d'une protection sociale.

La protection sociale du conjoint-collaborateur est avantageuse car elle est complète et peu coûteuse. Seules les cotisations retraite de base, retraite complémentaire et invalidité-décès sont à payer.

Attention toutefois, ce statut s'accompagne d'une contrepartie contraignante en cas de séparation ou de fermeture d'entreprise. Pour son travail, le conjoint collaborateur n'a ni rémunération, ni assurance chômage.

Le régime fiscal des SARL familiales

Les SARL familiales ont la possibilité d'opter pour le régime fiscal des sociétés de personnes (IR), comme le font les sociétés civiles professionnelles (SCP) ou encore les sociétés civiles immobilières (SCI).

Contrairement à la forme classique de la SARL, cette option pour l'impôt sur le revenu (IR) est sans limitation de durée.

Elle concerne les sociétés exerçant une activité commerciale, industrielle, agricole ou artisanale. Les SARL familiales ayant une activité libérale ne peuvent pas opter pour cette option.

Notons cependant que la SARL familiale est imposée à l'IS par défaut et que l'IR reste une option qui peut s'avérer plus avantageuse en fonction des résultats de la société et de ses autres caractéristiques fiscales.

La question est à étudier en amont, avec un cabinet d'expert-comptable, pour s'assurer que l'option à durée indéterminée pour l'IR est celle adaptée à votre SARL familiale.

Les principaux inconvénients du statut SARL

Tout avantage d'un statut juridique arrive avec son lot de contreparties.

La SARL ne déroge pas à la règle…

Et nombre de ses avantages se heurtent à des limites que chaque entrepreneur, ayant choisi de construire son projet d'entreprise en SARL, se doit de garder en mémoire pour s'assurer qu'elles n'entravent pas son parcours.

Des formalités de création complexes et coûteuses

Certains statuts juridiques, comme le statut de l'entreprise individuelle, bénéficient de modalités de création simplifiée, n'impliquant que peu ou pas d'investissement financier de départ.

Ce n'est en revanche pas le cas de la SARL qui, pour exister, demande tout d'abord un investissement au niveau de la libération du capital, mais aussi des frais de création.

Pour créer une SARL, l'entrepreneur doit également engager des frais de création au niveau de :

- La rédaction des documents administratifs avec un professionnel (rédaction ou modification des statuts, contrats de travail, fiches de paie…)

- Domiciliation de la société

- Publication d'un avis de constitution dans un journal d'annonces légales (JAL)

- Immatriculation de la société

- Dépôt de marques, brevets (optionnel)

Le lourd formalisme de la SARL peut s'avérer contraignant pour certains projets entrepreneuriaux.

Nous pouvons par exemple citer la contrainte rédactionnelle associée aux statuts, mais également les formalités de distinction de pouvoirs entre les statuts d'associés et de gérants.

À cela peuvent s'ajouter les modalités de clôture d'une SARL, en cas de faillite ou d'arrivée au terme du projet, qui sont davantage procédurales et coûteuses.

Des règles de fonctionnement et de gestion rigides de la SARL

Évoqué plus haut, l'encadrement juridique de la SARL peut s'avérer être d'une grande sécurité pour certains entrepreneurs.

Mais il peut aussi être rédhibitoire pour ceux qui souhaitent avoir plus de liberté décisionnelle dans le fonctionnement et la gestion de leur société.

En effet, le statut SARL est caractérisé par des règles de fonctionnement relativement rigides, parmi lesquelles on retrouve :

- Une obligation rédactionnelle des statuts qui, afin de n'omettre aucune disposition primordiale, peut difficilement se faire sans le concours d'un professionnel (avocat, idéalement).

- La tenue d'une assemblée générale ordinaire (AGO) une fois par an, avec toutes les procédures de convocation, vote et procès-verbal qui lui sont propres, ainsi que les coûts induits.

- Des obligations comptables exigeantes qui nécessitent le recours à un expert-comptable. Elles comprennent la tenue et la validation des comptes en AGO, leur dépôt au tribunal de commerce, la désignation d'un commissaire aux comptes (en fonction des seuils), etc.

- Une intégration de nouveaux associés au capital entravée, puisque leur entrée passe par une cession de parts qui ne peut se faire qu'avec l'approbation à l'unanimité des autres associés.

Une protection sociale en demi-teinte du dirigeant de la SARL

Qu'il soit majoritaire ou minoritaire, la couverture sociale dont bénéficie le gérant d'une SARL s'accompagne d'une contrepartie désavantageuse.

Pour le gérant majoritaire, l'affiliation au statut TNS (travailleur non salarié) se caractérise par une protection sociale moins complète que celle dont bénéficie le gérant assimilé-salarié.

De plus, même en l'absence de rémunération du gérant majoritaire, la SARL doit tout de même s'acquitter d'un montant minimum de cotisations sociales.

Concernant le gérant minoritaire (ou égalitaire), la protection sociale dont il bénéficie est liée à la rémunération qu'il se verse.

Mais cette rémunération est également synonyme de cotisations sociales… une charge financière significative.

Et de fait, l'absence de rémunération du gérant minoritaire entraîne une absence de protection sociale pour lui.

L'assujettissement des dividendes aux charges sociales dans la SARL

Au sein d'une SARL, les dividendes perçus par le gérant majoritaire (donc affilié au régime des travailleurs indépendants) au titre de sa rémunération sont soumis aux charges sociales.

Ainsi, si la part des dividendes est supérieure à 10 % de la somme du capital social, des primes d'émission et des apports en compte courant d'associés, le gérant majoritaire doit l'intégrer au calcul des cotisations sociales dues.

Dans une certaine mesure, cette particularité concernant l'imposition des dividendes touchés par les travailleurs indépendants se retrouve dans d'autres statuts juridiques comme celui de la forme unipersonnelle de la SAS : la SASU.

C'est pourquoi, si le choix du statut juridique d'une entreprise est important, la place qu'elle accorde au gérant l'est tout autant, afin que les avantages de l'un ne soient pas délétères pour l'autre.

Sur ces questions, il est donc particulièrement intéressant d'investir dans un accompagnement adapté, comme un juriste, ou diverses structures ou groupes de professionnels en droit du travail et de l'entreprise.

F.A.Q

Le statut de société à responsabilité limitée en trois questions :

Parmi les inconvénients de la SARL, nous pouvons mentionner sa rigidité juridique, qui peut ne pas convenir à certains entrepreneurs épris de grande liberté dans leurs décisions et actions. En effet, la SARL est très encadrée légalement et peu de dispositions statutaires peuvent s’opposer à ce que les textes de lois imposent. Cette rigidité de gestion s’illustre notamment dans les conditions d’entrée de nouveaux associés au capital, qui n’est possible que suite à l’obtention de l’accord des associés, à l’unanimité. La SARL se caractérise également par des formalités de création contraignantes et coûteuses avec la rédaction de statuts, la libération du capital avant la création, et les aides extérieures auxquelles doit recourir le gérant pour s’assurer de la conformité légale de sa société.

La SARL est populaire auprès des créateurs d’entreprise, grâce à ses nombreux avantages. Parmi eux, nous pouvons citer la sécurité de fonctionnement, fortement encadré par le code de commerce, ce qui offre stabilité de gestion et sécurité en cas de désaccord entre associés et/ou gérants. Une SARL fournit une meilleure protection de ses associés, face aux dettes contractées, au niveau de la protection sociale ou grâce au titre de conjoint-collaborateur. Enfin, cette forme juridique de société s’adapte à de nombreux projets professionnels, puisqu’elle peut compter plusieurs associés (SARL classique), un associé unique (EURL) ou être choisie pour mener des projets familiaux (SARL familiale).

La SARL est une société commerciale qui se caractérise par un fort encadrement légal, une responsabilité limitée et un capital social divisé en parts sociales qui ne peuvent être cédées que suite à un accord unanime. Accessible et plurisectorielle, cette forme juridique de société est adaptée à nombre de projets, aux petites et aux moyennes entreprises. La SARL comporte même une forme de société adaptée aux projets familiaux : la SARL familiale. Ses règles de gestion et de fonctionnement doivent figurer dans les statuts de la société, qui doit se rassembler en AG au minimum une fois par an pour les prises de décision et validation des comptes. La SARL est par défaut imposée à l’impôt sur les sociétés (IS), mais peut opter pour l’impôt sur le revenu (IR), pour 5 ans (sous conditions).