Choisissez vos cookies 🍪

Fermer

Évaluer des titres de société : méthodes & bonnes pratiques

Publié le 15-11-2021 et mis à jour le 04-04-2025

Lorsqu'un entrepreneur souhaite céder son entreprise, il doit d'abord déterminer ce qu'il met en vente. La cession peut concerner le fonds de commerce, le droit au bail ou les titres de société. Cette dernière option, la cession de titres, nécessite une analyse spécifique et une évaluation précise.

Il est fondamental de bien définir le périmètre et la nature de la cession avant de mettre l'affaire sur le marché et de s'engager dans des discussions avec un repreneur, qui donneront lieu à une lettre d'intention ou une offre d'achat. On vous explique en détails les méthodes, calculs et points de vigilances !

Qu'est-ce que des titres de société ?

Titres de société : Définition & types

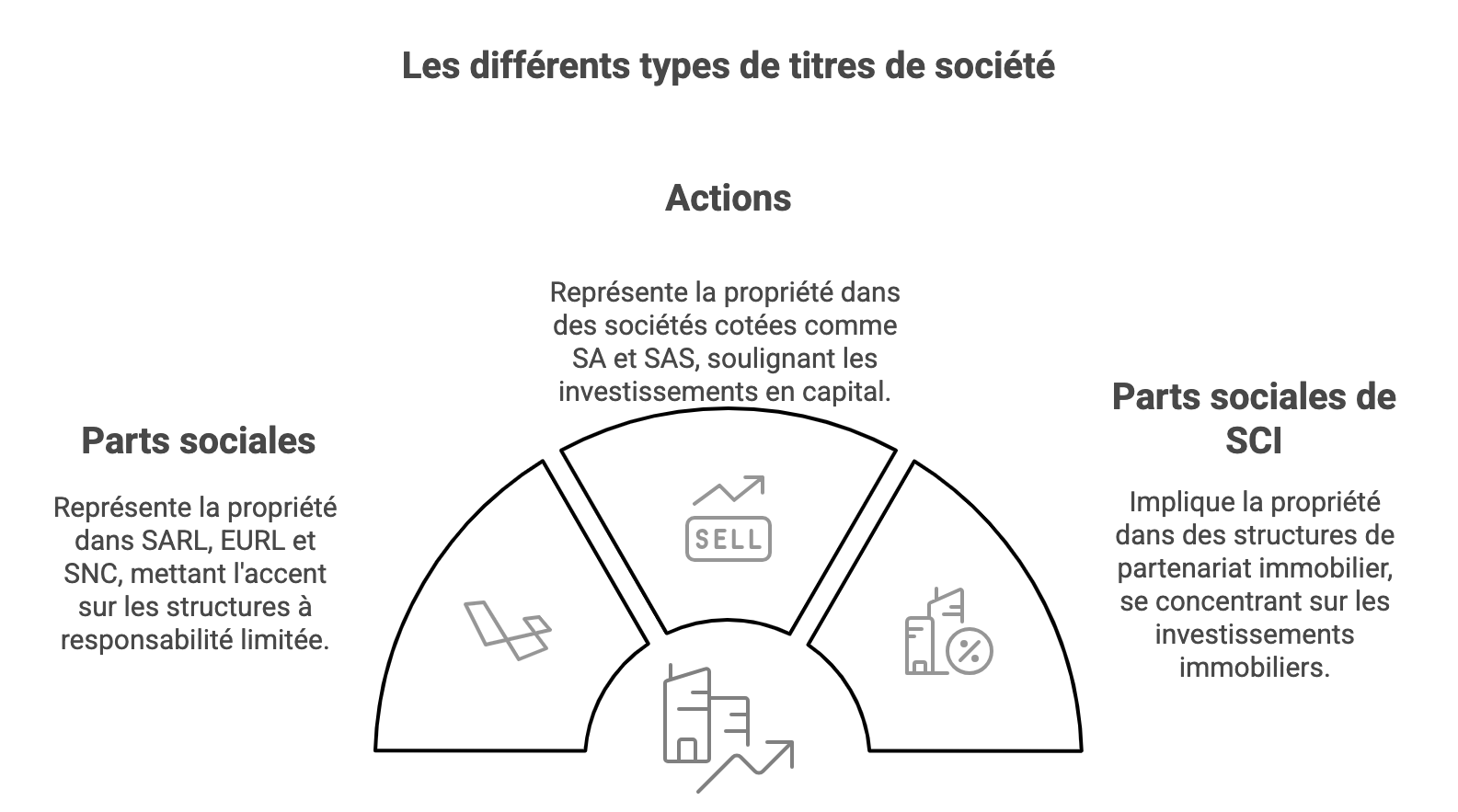

Les titres de société représentent la propriété d'une entreprise et se déclinent sous différentes formes selon la structure juridique :

- Parts sociales pour les SARL (Société à responsabilité limitée), EURL (Entreprise Unipersonnelle à Responsabilité Limitée) ou SNC (Société en nom collectif)

- Actions pour les SA (Société Anonyme) et SAS (Société par actions simplifiée)

- Parts sociales de SCI dans le cas de murs commerciaux détenus via une structure juridique

Ce type de cession implique l'intervention de spécialistes en évaluation d'entreprises, de conseils juridiques et d'experts-comptables qui travaillent ensemble pour déterminer la valeur des parts et établir le cadre juridique de la transaction.

Pour quelles entreprises la cession de titres est-elle adaptée ?

Ce mode de cession convient davantage aux entreprises d'une certaine taille :

- Valeur minimale conseillée : 500 000 €

- La complexité de cette forme de cession peut rebuter certains candidats « allergiques » à la reprise de dettes

- Si ce mode est souvent présenté comme plus rapide et simple, il donne souvent lieu à des discussions plus complexes

- Elle peut occasionner des garanties bancaires accrues pour le repreneur

- La valeur des parts sociales étant volatile, les banques exigent souvent des garanties complémentaires, notamment patrimoniales ou en sollicitant des organismes externes de caution

Méthodologie d'évaluation des titres de société

Étape 1 : Déterminer la valeur globale de l'entreprise

Avant de calculer la valeur des titres, il est essentiel d'établir la valeur de l'entreprise elle-même. Cette valeur sert de base au calcul du prix des titres, en tenant compte de l'ensemble de l'actif et du passif que le repreneur va acquérir.

Céder les titres de société revient à opter pour un mode de cession plutôt qu’un autre (par exemple la cession du fonds de commerce). Préalablement à leur valorisation, il convient donc de déterminer la valeur de l'entreprise.

Étape 2 : Appliquer les méthodes d'évaluation adaptées

Évaluer une entreprise ne se limite pas à appliquer des ratios et des coefficients théoriques, mais consiste à envisager une vision globale opérationnelle de celle-ci. Plusieurs méthodes peuvent être utilisées pour évaluer une entreprise. Chacune apporte un éclairage différent sur sa valeur.

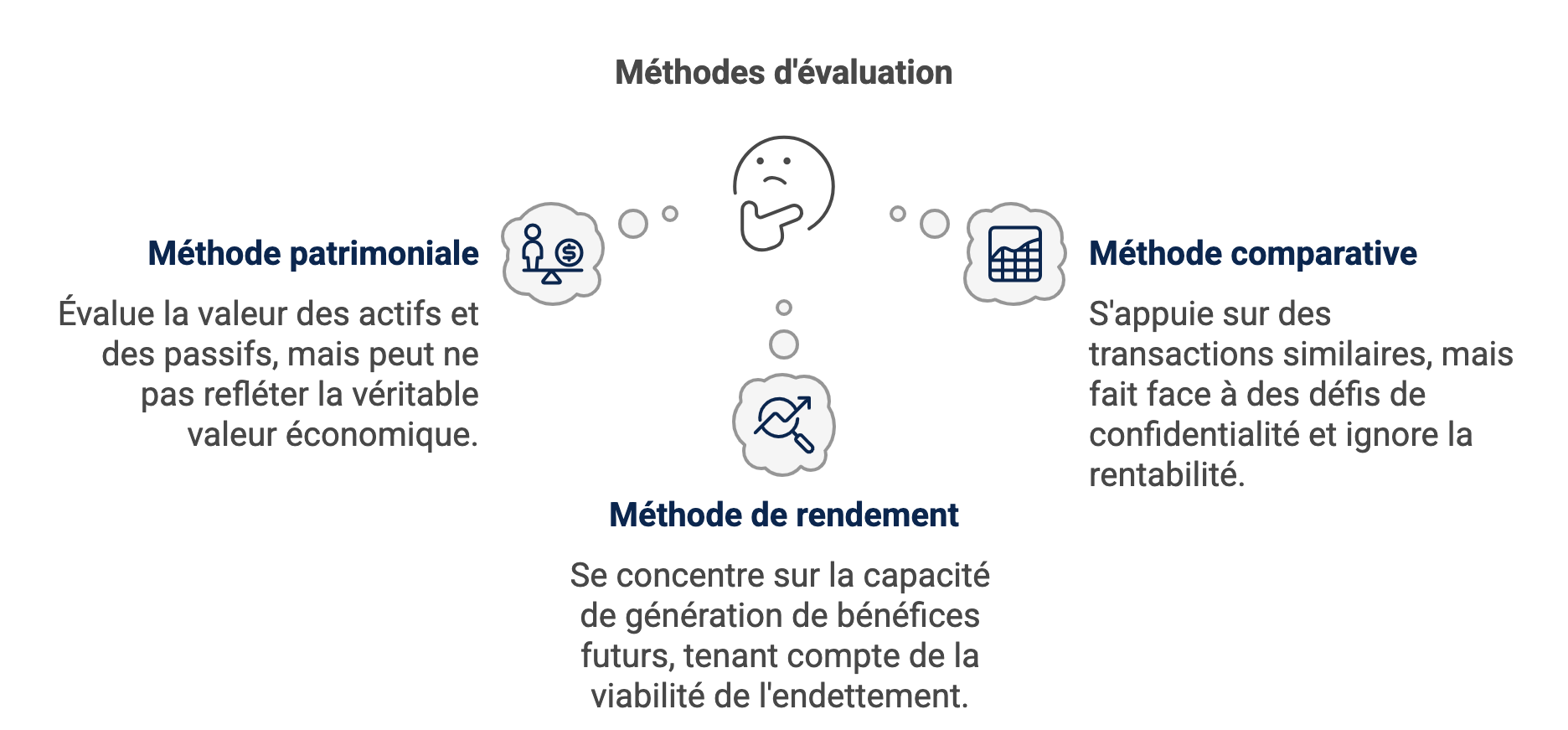

La méthode patrimoniale

Cette approche consiste à :

- Évaluer les actifs de l'entreprise (ce qu'elle possède)

- Déduire ses dettes

- Calculer l'actif net (situation nette)

Limites : Cette méthode reflète rarement la véritable valeur économique de l'entreprise. Une entreprise déficitaire peut présenter une situation nette favorable si elle n'a pas réinvesti dans son outil d'exploitation. À l'inverse, une entreprise rentable peut afficher une situation nette défavorable après des investissements importants.

La méthode patrimoniale est davantage utilisée pour déterminer la valeur de liquidation d'une entreprise que sa valeur de marché.

La méthode comparative

Cette méthode s'appuie sur l'analyse de transactions similaires réalisées sur le marché. Elle utilise :

- Des barèmes (non officiels) propres à certains secteurs d'activité

- Des ratios d'évaluation basés sur des coefficients multiplicateurs du chiffre d'affaires TTC annuel

Limites : La confidentialité croissante des comptes annuels, favorisée par la loi de 2016, rend les comparaisons difficiles. De plus, cette méthode se concentre uniquement sur le volume du chiffre d'affaires, négligeant la rentabilité, pourtant essentielle.

La méthode de rendement (ou de rentabilité)

Cette approche, particulièrement pertinente, évalue l'entreprise à partir de sa capacité à générer des bénéfices. Elle comprend :

- Le retraitement de l'EBE (Excédent Brut d'Exploitation)

- L'estimation de la rentabilité future

- L'intégration dans un prévisionnel d'exploitation

- L'analyse de la finançabilité du projet

Cette méthode est privilégiée car elle considère l'entreprise comme un outil de travail devant permettre au repreneur de faire face à l'endettement lié à l'acquisition tout en dégageant des bénéfices suffisants pour assurer ses propres revenus.

Étape 3 : Intégrer les facteurs opérationnels complémentaires

Étape 3 : Intégrer les facteurs opérationnels complémentaires

Après application des méthodes d'évaluation, il est nécessaire d'ajuster la valeur obtenue en fonction de critères opérationnels spécifiques :

-

Facteurs d'emplacement et de rayonnement : zone d'influence, volume d'affaires et qualité du cadre de travail

-

Caractéristiques du local d'activité : fonctionnalité et conformité aux normes en vigueur, qui favorisent une exploitation sereine

-

Qualité de l'outil de travail : quantité, diversité, qualité, obsolescence et amortissements déjà pratiqués sur le matériel et les agencements

-

Conditions du bail commercial : montant du loyer, modalités de renouvellement et implications sur la qualité de l'exploitation et la vendabilité de l'entreprise

-

Pratiques commerciales et opérationnelles : dynamique de l'entreprise, pérennité du chiffre d'affaires et potentiel de développement

-

Réputation de l'affaire : critère déterminant le niveau de difficulté de la reprise, incluant la renommée du dirigeant et sa prégnance dans les relations avec la clientèle

-

Niveau de technicité et d'habilitation professionnelle requis pour exercer l'activité, influant sur la diversité des repreneurs potentiels

Calcul de la valeur des titres de société

De la valeur de l'entreprise à la valeur des titres

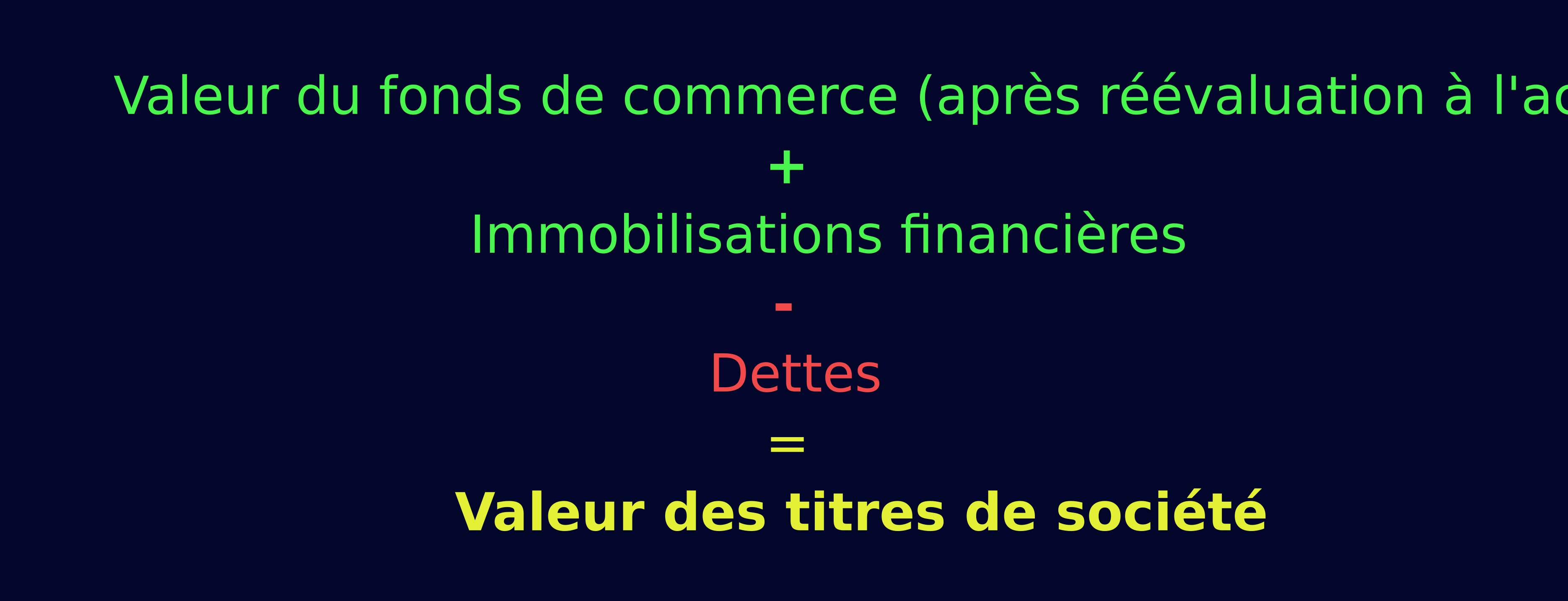

Une fois que l'ensemble des méthodes d'évaluation a été appliqué et ajusté, on obtient la valeur du fonds de commerce. Contrairement à celle-ci, la valeur des titres intègre à la fois l'actif et le passif de l'entreprise, qui sont repris par l'acquéreur.

Composition de l'actif :

- Immobilisations incorporelles (dont le fonds de commerce)

- Immobilisations corporelles

- Actif circulant (stocks, créances, trésorerie)

- Immobilisations financières (actions, titres de participation, dépôts de garantie)

Composition du passif :

- Endettement envers les tiers (banques et autres prêteurs)

- Dettes fournisseurs

- Dettes fiscales et sociales

- Comptes courants d'associés

Le prix des titres correspond donc à ce que paiera le repreneur pour acquérir la société qui détient le fonds de commerce, en tenant compte du fait qu’il reprendra également la trésorerie et les dettes, dont il assurera le règlement en lieu et place de l’exploitant cédant.

Ce prix, qui est donc net pour le cédant avant fiscalité éventuelle (imposition sur plus-value), est souvent inférieur au prix du fonds de commerce, du fait du volume des dettes reprises.

L'importance de la trésorerie

La trésorerie, élément d'actif de la société, contribue positivement à la valeur des titres. Elle est conservée par l'acquéreur dans la société reprise.

Rappelons que l'acquisition de titres de société se fait souvent au travers d'une holding, créée ou déjà détenue par l'acquéreur, que l'on appelle généralement « société-mère » dans le montage global de l’opération, tandis que la société rachetée est appelée la « société-fille ».

Points d'attention :

- Contrairement à l’achat d’un fonds de commerce, où l’acquéreur doit prévoir et financer une trésorerie de démarrage, celle-ci est déjà existante lors de l’achat de titres de société

- Éviter de racheter une trésorerie trop importante, ce qui reviendrait à acheter… de l’argent

- Ne pas utiliser la trésorerie de la société-fille pour financer l’achat des titres par la société-mère (pratique mal vue par les banques)

La gestion des comptes courants d'associés

Les comptes courants d'associés représentent une dette que la société rachetée a envers son exploitant. Lors d’une cession de titres :

- Ces comptes courants sont repris par l’acquéreur

- S’agissant d’une cession de créance, cela doit faire l’objet d’une clause spécifique dans l’acte de cession

- Le repreneur devra rembourser ces comptes au cédant (sauf négociation contraire)

- Le cédant peut abandonner tout ou partie de ces comptes courants dans le cadre de la négociation

Important à retenir : Les comptes courants d’associé ne sont pas du cash (comme le compte courant bancaire de la société), mais une dette de la société envers l’exploitant. L’exploitant a la possibilité de s’en rembourser tout ou partie à n’importe quel moment avant la cession, à condition que sa trésorerie le lui permette et que ces comptes courants ne soient pas bloqués (par la banque prêteuse par exemple).

Stratégie recommandée : Lorsque la trésorerie à reprendre est importante et que l’exploitant possède des comptes courants d’associé conséquents, il est judicieux de les « purger » en ne laissant dans la société qu’un fonds de roulement sécuritaire pour le repreneur.

Spécificités et points de vigilance dans la cession de titres

La révision du prix après la cession

Entre l’estimation des titres de société et le prix perçu au final par le cédant, il peut y avoir des différences notables. Contrairement à une cession de fonds de commerce où le prix est fixe, le prix des titres est temporaire et révisable :

- Il est basé sur le dernier bilan connu (et donc l’actif et le passif à cette date), qui peut dater de plusieurs mois

- Une entreprise évolue constamment, son actif et son passif aussi

- Un bilan définitif de clôture est réalisé après la cession

- Ce bilan permet d’ajuster précisément les valeurs d’actif et de passif

- Cette révision donne lieu à un complément de prix ou à un remboursement

Cette variation n’est en principe guère importante, mais elle peut modifier le prix final de la transaction.

Points à anticiper lors de l'évaluation

Établir une valeur de référence

- Déterminer la valeur du fonds de commerce à une date certaine

- S'appuyer sur un document de référence (bilan de l'année précédente ou situation comptable)

- Cette valeur "phare" (invariable) servira de base au calcul du prix des titres

- Dans la stratégie de gestion de l'exploitant cédant, ces montants peuvent se piloter plusieurs mois à l'avance

Inventorier le matériel et les stocks

- Établir un inventaire précis au moment de l'accord sur le prix

- Vérifier cet inventaire lors de la prise de possession

- Distinguer clairement ce qui appartient à la société et ce qui est propriété personnelle du gérant

Prévoir la garantie d'actif et de passif

- L'acquéreur reprenant l'actif et le passif, une garantie est nécessaire pour couvrir le passif non révélé

- Cette garantie lie les parties généralement pour 3 ans (correspondant à l'extinction du risque fiscal)

- Elle représente entre 10 et 30% du prix global

- Elle peut prendre la forme d'un séquestre libéré progressivement (1/3 par an)

- Au terme des 3 ans, l'intégralité du prix de cession se trouve entre les mains du cédant

Pour conclure, l'évaluation des titres de société requiert une approche globale et adaptée à chaque situation. Une méthode efficace doit :

- Synthétiser les différentes méthodes d'évaluation

- Tenir compte des spécificités de chaque exploitation

- Adopter une vision opérationnelle pragmatique

La comparaison et la prise en compte des différentes méthodes existantes, ainsi que l'analyse des cessions effectives, permettent de construire une méthode d'estimation des titres de société à la fois innovante et fiable.

Une approche équilibrée qui tient compte de tous les acteurs de l'écosystème impliqués dans une cession de titres de société aboutit à une évaluation cohérente et réaliste, facilitant les négociations entre cédant et repreneur.

Pour une estimation précise, n'hésitez pas à faire appel à des professionnels spécialisés dans l'évaluation d'entreprises et la cession de titres. Leur expertise vous permettra de déterminer avec précision une valeur réaliste pour vos titres de société, essentielle pour une transaction réussie. Chez Estimermoncommerce, nous vous proposons d'évaluer en ligne votre affaire.

F.A.Q

À retenir : L'évaluation des titres de société

La différence tient surtout à des aspects fiscaux et financiers. Pour le vendeur, la cession de titres entraîne souvent une imposition sur la plus-value, tandis que pour l’acheteur, les droits d’enregistrement sont généralement plus faibles, mais le risque est plus élevé puisqu’il reprend l’ensemble de la société. Ce risque justifie parfois une négociation à la baisse du prix de vente par rapport à celui d’un fonds de commerce. Enfin, le crédit vendeur peut offrir une souplesse supplémentaire pour faciliter l’accord.

La vente de parts sociales génère, pour le vendeur, une plus-value imposable. Cette plus-value est soumise à l’impôt sur le revenu, au taux forfaitaire de 30 % (prélèvements sociaux inclus), appelé "flat tax". Dans certains cas, le vendeur peut bénéficier d’abattements ou de régimes spécifiques selon la durée de détention ou la nature de l’activité. Il est donc important d’anticiper cette fiscalité avant la cession.

Pour acheter des parts d'une entreprise, il faut d'abord trouver un accord avec le ou les associés vendeurs sur le prix et les conditions de la cession. Une fois l’accord trouvé, un acte de cession de parts est rédigé et signé. La vente peut nécessiter l’agrément des autres associés, selon les statuts de la société. Enfin, l'opération est formalisée par la mise à jour des statuts, l'enregistrement de l'acte et la modification des informations au registre du commerce.