Choisissez vos cookies 🍪

Fermer

Compte courant d’associé : définition, fonctionnement et cession

Publié le 09-03-2023 et mis à jour le 17-07-2024

Le compte courant d’associé crée un lien financier essentiel entre l'entreprise et son associé, principalement sous la forme d'un prêt. Cette méthode offre une grande souplesse dans la gestion des flux de trésorerie, permettant à l'entreprise d'accéder facilement à des fonds supplémentaires sans les contraintes d'un emprunt bancaire traditionnel, tout en offrant à l'associé une opportunité de placement potentiellement rémunérateur.

Cette aide financière s'avère être un composant stratégique du bilan de l'entreprise. Sa présence, les conditions de sa rémunération, ainsi que les modalités de sa cession, jouent un rôle déterminant dans l'évaluation globale des titres de la société.

Il est donc crucial de comprendre en détail les mécanismes des comptes courants d'associés.

Compte courant d'associé : De quoi s'agit-il ?

Le compte courant d'associé : Définition

Le compte courant d’associé est un prêt fourni par des associés, dirigeants, ou salariés à leur propre société, souvent utilisé lors de la création de l'entreprise ou pour financer des besoins spécifiques. Il n'est pas un compte bancaire mais bien un compte comptable qui enregistre les transactions financières entre l'associé et l'entreprise.

Evaluez en ligne l'entreprise que vous voulez vendreCe compte peut servir à diverses fins, comme ;

- Financer des dépenses professionnelles personnelles,

- Soutenir la trésorerie sans recourir à une augmentation de capital,

- Couvrir des frais mixtes comme ceux liés au télétravail.

L’extrait du Journal Officiel de la séance du Sénat du 22 octobre 1908, précise que : « L'apport en compte courant consiste pour l'associé à consentir à la société des avances ou des prêts en versant directement des fonds ou en laissant à sa disposition des sommes qu'il renonce provisoirement à percevoir. »

Avant la loi Pacte du 22 mai 2019 et le décret du 24 mai 2019, seuls les actionnaires de SARL, SAS, SA ou SCA détenant au minimum 5% du capital social de l’entreprise pouvaient alimenter un compte courant d’associé. Cette restriction a été levée en 2019 et désormais, les personnes pouvant investir dans l’entreprise et ainsi effectuer des avances en compte courant d’associé sont :

- Les sociétés commerciales (SA, SARL, SAS et SCA),

- Les dirigeants tels que les administrateurs, membres du conseil de surveillance, membres du directoire, gérants, directeurs généraux délégués, directeurs généraux et président de SAS,

- Les personnes physiques détenant des parts : associés et actionnaires,

- Les salariés de la société.

À noter : les sommes déposées dans le compte courant sont inscrites au passif du bilan comptable et demeurent ainsi des dettes exigibles par les créanciers.

Les comptes courants d'associés bloqué & débiteur

Le compte courant d'associé bloqué

Le blocage d’un compte courant d’associé peut se produire pour offrir des garanties financières à la société ou pour faciliter l’obtention du prêt bancaire qu’elle demande. Les sommes déposées sont alors considérées comme une garantie de financement durable par l’organisme prêteur. Là encore, des règles s’appliquent lors de la mise en place de comptes courants bloqués :

- Les engagements des parties :

- Pour l’associé : celui-ci s’engage à ne pas demander ni percevoir le remboursement des apports faits sur la durée du blocage.

- Pour l’entreprise : celle-ci s’engage à ne procéder à aucun remboursement anticipé des sommes perçues.

- La décision d’opérer un blocage des apports doit se faire avec l’accord de l’associé et peut :

- Être prise à l’assemblée générale des associés (vote à l’unanimité).

- Être prise par simple accord entre l’associé et la société, porté à l’écrit par l’intermédiaire d’une convention.

La convention ou clause de blocage d’un apport en compte courant d’associé doit absolument indiquer la durée du blocage et le montant bloqué.

Le cas particulier du compte courant d’associé débiteur

Le compte courant d’associé est généralement créditeur, avec l'associé finançant l'entreprise. Toutefois, il peut parfois être débiteur, où l'entreprise prête de l'argent à l'associé, une pratique déconseillée car elle diminue la trésorerie et les fonds propres de l'entreprise. Cette possibilité est limitée dans certaines structures comme les SAS, où elle est autorisée uniquement pour les associés non-dirigeants ou les personnes morales, avec une convention obligatoire.

En revanche, la création de comptes courants d’associés débiteurs est formellement interdite pour :

- Les SARL, s’ils sont détenus par une personne physique (dirigeants, associés, leurs conjoints, ascendants-descendants…) ;

- Les SAS, s’ils sont détenus par les administrateurs, directeurs généraux ou tout représentant d’une personne morale.

Dans le cas où la personne détentrice du compte courant d’associé débiteur est une personne physique, l’avance du fonds faite par la société sera considérée comme :

- Un remboursement de frais (notes de frais, avances de création ou développement…) ;

- Une rémunération (soumise à charges sociales et impôts sur le revenu).

Un compte courant d’associé débiteur peut exposer l'entreprise à des sanctions pour abus de biens sociaux, avec des risques d'amende jusqu'à 375.000 € et une peine allant jusqu'à 5 ans.

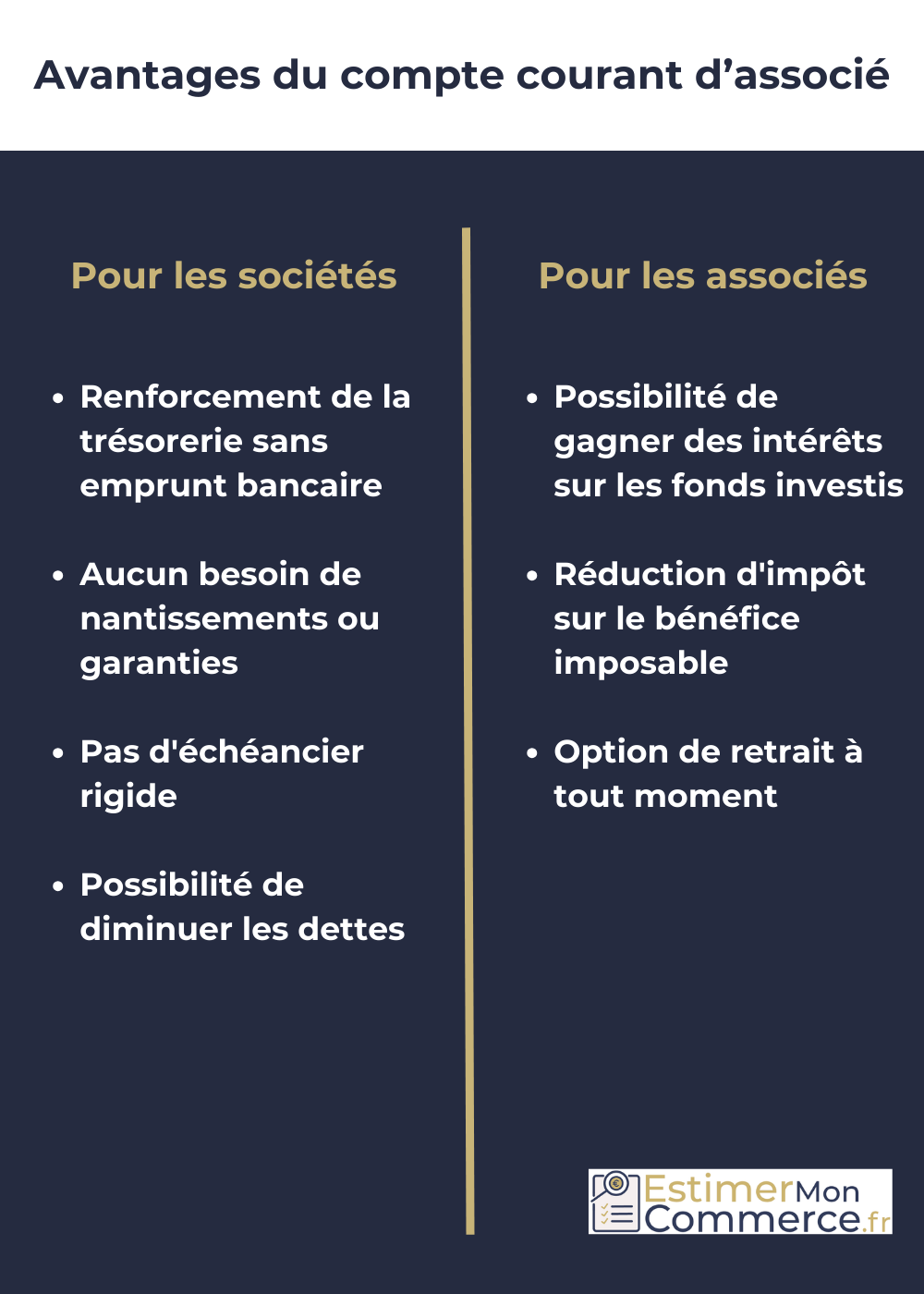

Les avantages du compte courant d'associé

Pour les associés

Le compte courant d'associé offre aux associés une opportunité de percevoir des revenus supplémentaires sous forme d'intérêts, lorsque les fonds investis génèrent une rémunération. Cette rémunération est particulièrement avantageuse car elle est déductible du bénéfice imposable de l'entreprise, à condition que le capital social soit entièrement libéré.

En outre, la flexibilité de ces comptes permet aux associés de demander un remboursement à tout moment, soit immédiatement si le compte n’est pas bloqué, soit après une période de blocage déterminée, offrant ainsi une liquidité appréciable et une certaine sécurité financière.

Pour la société

Du côté de l'entreprise, l'apport en compte courant d'associé constitue un moyen efficace de renforcer la trésorerie sans avoir à recourir à des emprunts bancaires. Cette option évite à la société de se conformer à un échéancier de remboursement rigide, typique des prêts bancaires, et élimine le besoin de garanties ou de nantissements. Contrairement aux dettes classiques, les fonds en compte courant ne sont pas sujets au séquestre.

De plus, si les associés décident de renoncer temporairement ou définitivement au remboursement de leur compte courant, cela permet à l'entreprise de réduire ses dettes. Cette renonciation peut être réversible : lorsque la situation financière de l'entreprise s'améliore, les associés peuvent invoquer la clause de « retour à meilleure fortune », leur permettant de récupérer leurs fonds. Cette flexibilité dans la gestion de la trésorerie est un atout considérable pour l'entreprise, lui offrant une marge de manœuvre financière sans alourdir son endettement.

Fonctionnement du compte courant d'associé

Comment former un compte courant d'associé ?

Pré-requis au compte courant d’associé

Facile à mettre en place, la création de ce dispositif de financement interne exige peu de formalités. Il suffit qu’un associé dépose de l’argent sur le compte de la société pour qu’un compte courant d’associé soit créé.

Pour rappel, l’alimentation de la trésorerie de l’entreprise via un compte courant d’associé peut se faire de deux façons, avec :

- Un prêt direct, l’associé prête directement l’argent à la société, sur ses fonds propres via un virement ou un chèque bancaire.

- Une mise à disposition de sommes dues, lorsque l’associé reporte sa demande de remboursements concernant des avances qu’il a faites (note de frais, investissement avant création, etc…).

Signature d’une convention

Bien que les apports en comptes courants d’associés soient couverts par le droit commun des obligations et ne requièrent pas nécessairement de documentation écrite, il est conseillé de rédiger une convention pour sécuriser la création du compte, ses caractéristiques (bloqué, créditeur ou débiteur) et ses aspects financiers. Dans cette convention, doivent ainsi être mentionnés :

- Les conditions d’attribution du prêt,

- Les termes d’utilisation de l’argent prêté,

- Les taux d’intérêts,

- Les conditions de remboursement,

- La rémunération des apports,

- Le blocage temporaire ou non du compte,

- Les clauses d’abandon du compte.

Il est important de noter que, pour être recevable, une convention de compte courant d’associé doit être validée dans son entièreté par l’individu prêteur. Le dirigeant ne peut rien lui imposer.

Compte courant d'associé : Remboursement & rémunération

Conditions de remboursement de l’avance des fonds

Les modalités de remboursement sont spécifiées dans les statuts ou dans la convention de compte courant d’associé. En l’absence de précision, l’apport mis à disposition est remboursable à tout moment. À compter de la demande, la société dispose d’un délai de 5 ans pour régler sa dette.

Notons ici trois particularités concernant le remboursement :

- L’existence d’un compte courant d’associé bloqué : pour une période donnée ou définitivement, la société n’est plus obligée de rembourser les sommes prêtées.

- Le refus de la société d’effectuer le remboursement : la société ne peut pas s’opposer à la demande de remboursement, même si sa trésorerie ne peut pas le supporter. Elle ne peut pas, non plus, limiter la hauteur du montant remboursé. En revanche, elle peut demander un délai de paiement, limité à 2 ans.

- Le redressement ou la liquidation judiciaire : bloque les droits au remboursement des comptes courants d’associés, dès lors qu’une procédure collective est ouverte. Pour être remboursé, l’associé doit déclarer sa créance auprès du mandataire ou liquidateur.

Rémunération possible et ses conditions

Les sommes misent à disposition par l’intermédiaire des comptes courants d’associés sont considérées comme un prêt consenti par l’associé en faveur de la société. Comme pour un emprunt bancaire, elles peuvent donner lieu à une rémunération via un versement d’intérêts à l’associé.

Ce taux d’intérêt fixe est librement choisi par l’administration et doit être spécifié dans les statuts ou dans la convention de compte courant.

Lorsqu’un compte courant d’associé est rémunéré, les intérêts versés sont déductibles du bénéfice imposable de la société. Cependant, cette déduction est limitée fiscalement par un taux de référence (ou taux maximal d’intérêts déductibles). Le montant de ce taux dépend de la date de clôture de l’exercice de la société.

Pour que la déduction fiscale de l’intégralité de la rémunération soit possible, le taux d’intérêt ne doit pas être supérieur au taux de référence. En cas de dépassement, la somme excédentaire versée à l’associé ne sera pas déductible.

Compte courant d'associé : Implications fiscales

La fiscalité applicable aux rémunérations des comptes courants d’associés diffère en fonction du bénéficiaire auquel elle s’applique : la société ou l’associé. Pour que les intérêts versés à l’associé demeurent déductibles du résultat de la société, celle-ci doit respecter les conditions suivantes :

- Avoir un capital social entièrement libéré (les associés doivent avoir versé l’intégralité de leur apport).

- Avoir un taux d’intérêt qui n’excède pas le taux de référence (en se référant au taux brut avant imposition).

- De plus, l’entreprise qui bénéficie du prêt émanant du compte courant d’associé doit transmettre, chaque année, une déclaration de contrat de prêt (avant sa date de déclaration de résultats).

Pour l’associé titulaire du compte, la fiscalité appliquée dépend de s’il s’agit :

- D’une personne physique : Pour l’associé personne physique, les intérêts perçus équivalents à des revenus fixes d’épargne et de placement. Ils seront donc imposés selon le barème progressif ou le prélèvement forfaitaire unique de l’impôt sur le revenu.

- D’une personne morale : Pour l’associé personne morale (une association ou une société), l’imposition des intérêts des comptes courants perçus diffère si cette dernière relève de l’impôt sur les sociétés ou de l’impôt sur le revenu.

Cession et transfert du compte courant d'associé

Procédure de cession

La cession d'un compte courant d'associé, une opération réglementée par les articles 1689 à 1701 du Code civil, est en réalité une cession de créances. Cet acte juridique implique un accord entre le cédant (celui qui cède le compte) et l'acquéreur (le nouveau détenteur). Cette opération est légalement encadrée, en particulier en ce qui concerne son opposabilité aux tiers.

Selon l'article 1960 du Code Civil, deux conditions majeures doivent être respectées :

- Premièrement, la cession doit être notifiée à la société débitrice, laquelle doit être informée de l'identité du nouveau créancier par un acte d’huissier de justice. Cette étape est essentielle pour que le transfert soit reconnu vis-à-vis des tiers.

- Deuxièmement, bien que le terme "acceptation" de l’article 1960 puisse prêter à confusion, il n'exige pas le consentement de l'entreprise à la cession. Il suffit que la cession soit formalisée par un acte authentique.

Une fois la cession effectuée, la société modifie le nom du titulaire du compte courant dans sa comptabilité. Il est important de noter, comme le stipule l'article 1692 du Code civil, que la cession de créances comprend aussi le transfert de ses accessoires et de ses défauts. Le cédant n'est pas tenu de garantir la solvabilité de la société débitrice.

Cession de compte courant VS cession de titres

Il convient de souligner qu’une cession de compte courant d’associé et une cession de titres sont deux choses bien distinctes. En effet, la Cour de cassation consacre un principe d’indépendance des qualités d’associé et de créancier. Cette distinction permet de s’assurer que le caractère de l’un n’interagisse pas sur l’autre. Ainsi, la nature juridique du compte courant d’associé reste inchangée.

Par exemple, prenons le cas d’un associé possédant titres et compte courant, et qui aurait décidé de céder ses titres. Si l’acte de cession (ou la convention) ne contient aucune mention ni aucun accord concernant la cession du compte courant, l’associé en reste titulaire.

L’associé n’est plus propriétaire de titres mais il demeure créancier de son entreprise. Celle-ci a donc toujours une dette financière envers lui. Il lui est donc tout à fait possible de demander le remboursement de sa créance, une fois la cession de titres effectuée.

Fiscalité en cas de cession du compte

Dans le cadre d'une cession de compte courant d'associé, le montant reçu par le cédant n'est pas soumis à l'impôt sur le revenu, ce qui représente un avantage fiscal notable pour le cédant. Il est important de comprendre que cette exonération d'impôt ne s'applique qu'à la cession du compte courant en lui-même.

Par contre, si la cession du compte courant d'associé s'accompagne d'une cession de parts sociales ou d'actions de la société, les droits d'enregistrement applicables doivent être pris en compte, mais de manière spécifique. Dans un tel cas, ces droits sont calculés uniquement sur la partie du prix correspondant à la valeur des titres cédés. Cela signifie que la portion du prix de cession attribuable au compte courant d'associé est exempte de droits d'enregistrement. Cette distinction est cruciale pour évaluer correctement les implications fiscales de transactions combinant cession de titres et de comptes courants d'associés.

Le compte courant d’associé est un dispositif de prêt consenti envers une société, dont les conditions de création, gestion et clôture sont peu contraignantes. On le trouve dans tous types d’affaires : cession d’hôtel, achat d’un restaurant, ou acquisition d’une boulangerie, la question de son sort est à anticiper lors de l’achat des titres de l’entreprise.

Evaluez en ligne l'entreprise que vous voulez vendreCependant, même si la loi laisse libre choix aux différentes parties de fixer les conditions d’exécution du compte courant d’associé, il convient de sécuriser la procédure avec une convention qui encadre les conditions de remboursement, rémunération et cession, et qui informe chaque partie des règles fiscales appliquées. De fait, pour ne commettre aucun impair et pour que l’opération reste avantageuse pour la société et l’associé, nous vous conseillons d’être accompagné par un avocat.

F.A.Q

Le compte courant d’associé en 3 questions

Pour récupérer l'argent d'un compte courant d'associé, il faut d'abord vérifier les termes du contrat d'association ou les statuts de l'entreprise pour s'assurer que le retrait est permis. Ensuite, il peut être nécessaire d'obtenir l'approbation de l'assemblée générale, surtout si le montant est significatif. Il est important de préparer un accord écrit pour documenter le retrait. Enfin, assurez-vous que le retrait respecte les lois fiscales et comptables en vigueur.

L'inconvénient principal de l'apport en compte courant d'associé est le risque de perte de ces fonds en cas de difficultés financières ou de faillite de l'entreprise, car les créances des associés sont souvent remboursées après celles des autres créanciers.

Un compte courant d’associé peut se définir comme un prêt consenti par un associé à son entreprise. Inscrit au passif du bilan de la société, il peut s’agir d’un prêt direct ou d’une non-réclamation de sommes dues. La somme ainsi mise à disposition peut être rémunérée grâce à un taux d’intérêt fixe, spécifié dans les statuts ou dans une convention créée spécifiquement pour ce cas de figure.