Choisissez vos cookies 🍪

Fermer

Amortissement du fonds de commerce : notre guide

Publié le 15-06-2023 et mis à jour le 17-07-2024

Le fonds de commerce (ou fonds commercial) d’une entreprise est considéré comme non amortissable.

Cependant, depuis 2016 de nouvelles lois permettent l’amortissement du fonds de commerce, à condition que le fonds réponde à des critères et à un traitement comptable précis.

Jusqu’à présent, s’il était bien constaté dans la comptabilité des entreprises, cet assouplissement de l’amortissement n’était pas déductible de leur résultat fiscal.

C’est désormais possible suite à la loi des finances 2022 sur la fiscalité d’entreprise.

Cette loi permet temporairement à certaines entreprises de déduire de leur résultat imposable l’amortissement comptabilisé au titre des fonds commerciaux.

Quels sont les critères et délais à respecter ? Quels sont les fonds de commerce éligibles ?

Voici un point complet pour y voir plus clair.

Amortissement comptable du fonds de commerce : le contexte légal

La gestion financière et administrative d’une entreprise est encadrée légalement.

Pour s’y conformer, les entreprises se réfèrent au plan comptable général, qui leur permet de distinguer les différents composants de leur société et les règles comptables afférentes.

Amortissement du fonds de commerce ou du fonds commercial : des subtilités de langage

Dans les textes, il existe une distinction entre le fonds commercial et le fonds de commerce.

Ainsi, le fonds de commerce désigne l’ensemble des éléments corporels et incorporels nécessaires à une entreprise pour réaliser un cycle d’exploitation.

Parmi ces éléments corporels, on retrouve notamment les marchandises, le matériel et le mobilier.

Les éléments incorporels sont constitués de la clientèle, du droit au bail, de l’enseigne et du nom commercial, des licences, entre autres.

Evaluez en ligne l'entreprise que vous voulez vendreLorsque l’on parle de ces éléments incorporels, on parle du fonds commercial.

Donc, le fonds commercial est une composante du fonds de commerce. C’est un actif incorporel comptabilisé à l’actif du bilan comptable de l’entreprise.

Selon l’article 214-3 du plan comptable général, c’est le fonds commercial qui peut faire l'objet d'un enregistrement comptable et donc d’un amortissement, sous certaines conditions.

Ceci étant exposé, nous devons quand même souligner que l’utilisation cloisonnée de ces deux termes relève de subtilités de langage propres aux jargons juridique et comptable.

Le fonds de commerce est une notion juridique, alors que le fonds commercial est uniquement utilisé en droit comptable.

Dans la pratique, la frontière entre ces deux définitions est floue.

Ainsi, le terme « fonds de commerce » est plus largement utilisé pour parler de l’amortissement du fonds commercial, rassemblant ces notions sous un même titre.

C’est pourquoi, pour se conformer aux usages du langage courant, nous utilisons aussi majoritairement le terme « fonds de commerce » dans la suite de cet article, sans différenciation.

Amortissement au titre des fonds commerciaux : rappel des règles

En comptabilité, on parle d’amortissement pour désigner la perte de valeur d’un actif immobilisé (mobilier, aménagements, travaux, terrain, murs, etc.), suite à son obsolescence ou à son usure due au temps.

Cette perte est évaluée pour chaque exercice comptable et pour toute la durée de vie du bien.

Il est important de la comptabiliser, car cette dépréciation a une influence sur le patrimoine de l’entreprise (actif).

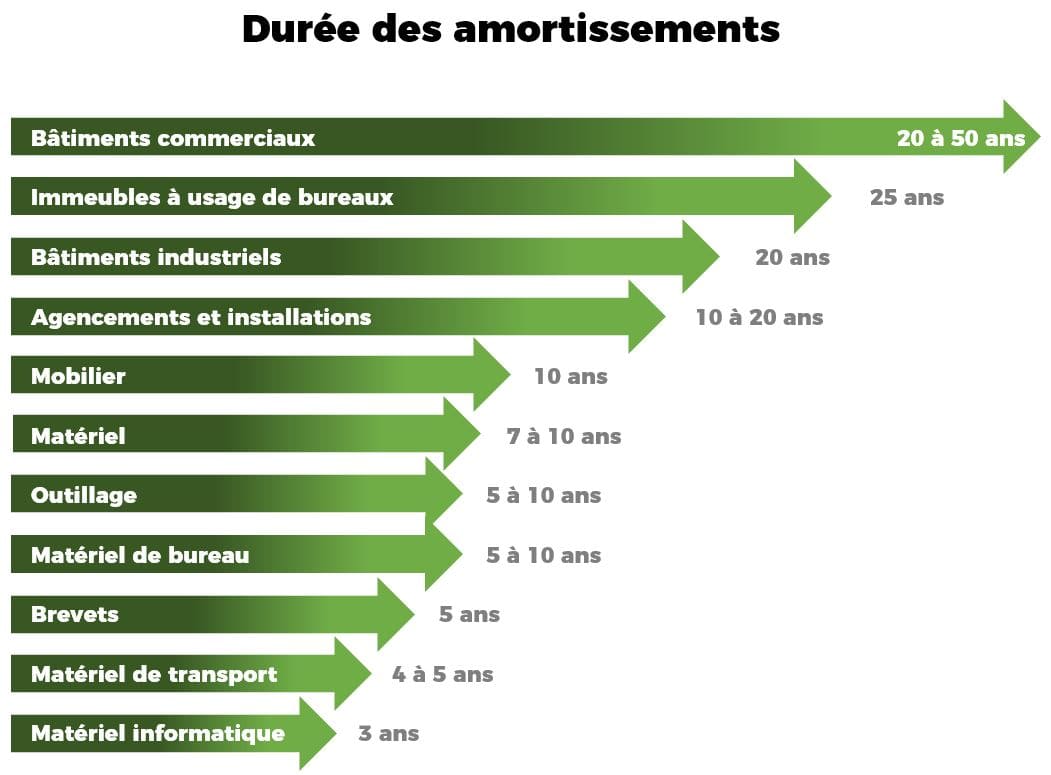

En fonction du type de bien, le plan comptable général (PCG) présente différentes durées de vie, au-delà desquelles le bien perd toute valeur comptable.

On parle alors de « valeur nette comptable » pour parler de la valeur de l’actif en question, après dépréciation.

À noter : la valeur nette comptable ne reflète pas toujours la valeur marchande réelle, c’est-à-dire la valeur à laquelle on peut revendre le bien.

Par exemple, une machine-outil bien entretenue peut tout à fait avoir été totalement amortie, et donc avoir une valeur nette comptable à zéro. Et pourtant avoir une valeur réelle sur le marché de l’occasion.

Tous ces éléments sont repris dans un tableau d’amortissements.

Il existe plusieurs manières de comptabiliser la dépréciation d’un bien, selon le type d’amortissement :

- Amortissement linéaire, qui répartit la perte de valeur du bien par annuité équivalente, sur sa durée de vie.

- Amortissement dégressif, qui est obtenu en multipliant le taux d’amortissement linéaire par un coefficient fixé par décret (article 39A du Code Général des Impôts), pour chaque annuité.

- Amortissement variable, qui permet d’amortir une immobilisation en fonction des conditions prévues de son exploitation ou de l’unité d’œuvre qu’il consomme.

- Amortissement exceptionnel (ou accéléré), qui est un régime de faveur pouvant parfois être accordé par l’administration fiscale, sur demande, pour des investissements très précis (matériel agricole, nouvelles technologies…).

Cependant, tous les biens ne font pas obligatoirement l’objet d’un amortissement comptable.

Le Collège de l’Autorité des Normes Comptables a fixé, selon le règlement 2015-06 du 23 novembre 2015, le principe selon lequel les fonds commerciaux sont présumés à durée illimitée.

De ce fait, ils ne peuvent – en théorie – pas être amortis dans la comptabilité de l’entreprise.

Leur valeur, à l’actif du bilan, reste donc la même au fil du temps.

Les différentes méthodes d’amortissement comptable d’un fonds de commerce

Par principe, les règles comptables précisent donc que le fonds de commerce ne peut pas faire l’objet d’un amortissement, au sens propre du terme.

Cependant, des dérogations permettent d’amortir comptablement (mais pas fiscalement) un fonds de commerce, selon sa dépréciation, sa taille ou encore sa durée d’exploitation.

Le test de dépréciation, une option pour amortir un fonds de commerce

L’article 214-3 du Plan comptable général (PCG) pose une présomption indiquant qu’un fonds commercial, du fait de sa durée d’utilisation non limitée, ne peut pas être amorti.

Celui-ci peut alors simplement faire l’objet d’une provision pour dépréciation dans la comptabilité de l’entreprise.

Pour cela, l’entreprise doit réaliser, au moins une fois par an, un test de dépréciation.

Conformément à l’article 214-15 du PCG, ce test doit être réalisé même en l’absence de preuve de perte de valeur du fonds.

Le test de dépréciation est opéré au niveau des actifs de l’entreprise et implique de comparer leur valeur comptable à leur valeur vénale (actuelle).

Suite à cela, deux options possibles :

- La valeur vénale est supérieure à la valeur comptable, il s’agit d’une plus-value et non d’une dépréciation. Elle n’est pas comptabilisée.

- La valeur vénale du bien est inférieure à sa valeur comptable, il y a donc dépréciation.

Ce test permet de constater une provision pour dépréciation. Comptablement, elle diminue le résultat imposable.

Toutefois, sa reprise est interdite en comptabilité simple. Il faut alors procéder à une reprise extra-comptable.

Assouplissement de l’amortissement comptable pour les fonds de commerce à durée illimitée

L’arrêté du 4 décembre 2015 engage une autre mesure de simplification, qui permet de réfuter la présomption posée par l’article 214-3 du PCG.

Celle-ci permet à certaines entreprises d’amortir comptablement leur fonds de commerce :

- S’il existe une limite prévisible à l’exploitation du fonds commercial acquis

- Sur 10 ans (durée forfaitaire), si sa durée ne peut être démontrée

Cette mesure d’assouplissement concerne les entreprises qui ne dépassent pas deux des trois seuils suivants :

L’amortissement automatique des fonds de commerce à durée limitée

Il existe un autre cas de figure où l’article 214-3 du plan comptable général peut être renversé : lorsque le fonds de commerce a une durée limitée d’exploitation prévisible.

Dans cette situation, l’amortissement comptable est systématique. L’entreprise est dispensée d’effectuer un test annuel de dépréciation.

On parle de durée d’utilisation limitée prévisible d’un fonds de commerce lorsque :

- Son utilisation dépend de la durée de validité d’un contrat

- L’entreprise cède son activité

Amortir un fonds de commerce : quand la fiscalité s’aligne sur la comptabilité

La législation fiscale ne traite pas les amortissements comme le fait la comptabilité. Par principe, elle les exclut de toute déduction fiscale, même s’ils font l’objet d’un amortissement comptable.

Mais là encore, des dispositions sont prises afin d’encourager le traitement extra-comptable de la dépréciation et/ou l’achat/reprise de fonds de commerce.

Loi de finances : mesure de déduction fiscale des amortissements comptables

Depuis la loi de finances 2022, le traitement fiscal de l’amortissement d’un fonds de commerce a évolué.

En effet, l’article 23 permet – à titre temporaire – une déduction fiscale des amortissements comptabilisés sous certaines conditions.

Cette déduction fiscale temporaire d’un amortissement s’adresse ainsi aux entreprises qui :

Les artisans non-soumis au plan comptable général et les entreprises imposées au titre des bénéfices non-commerciaux (BNC) ne peuvent pas bénéficier de cette mesure.

Enfin, comme le souligne le point 4, cette mesure temporaire d’amortissement fiscal ne concerne que les fonds commerciaux acquis. Elle exclut les fonds créés au cours de cette même période.

Amortissement fiscal d’un fonds de commerce suite à une dépréciation de sa valeur

Nous l’avons vu précédemment, à défaut d’amortir leur fonds de commerce, les entreprises doivent effectuer un test de dépréciation.

S’il est repris en comptabilité, le résultat de ce test peut alors être déduit fiscalement.

C’est ce qu’on appelle un amortissement dérogatoire ou fiscal.

Pour ce faire, si à la clôture d’un exercice, la valeur vénale du fonds de commerce est inférieure à sa valeur comptable, l’entreprise peut constituer une provision pour dépréciation.

Cette provision pour dépréciation doit faire l’objet d’une reprise extra-comptable étalée (article 36 sexies de l’annexe III du Code général des impôts).

Ce n’est qu’ensuite qu’elle peut être reportée au résultat fiscal de l’entreprise, pour toute la durée d'amortissement qui reste à courir.

Son montant doit être égal à la différence entre ces deux types d’amortissement :

- L’amortissement qui aurait été appliqué si la provision pour dépréciation n’avait pas été comptabilisée

- Et l’amortissement qui est réellement comptabilisé à la clôture de l’exercice comptable de l’entreprise

Le but de cette mesure est de permettre la déduction fiscale du coût de revient total du fonds de commerce.

Evaluez en ligne l'entreprise que vous voulez acheterTraitement comptable et exemple d’amortissement d’un fonds de commerce

Lorsque le fonds de commerce peut être amorti, il fait l’objet d’une écriture comptable annuelle au moment de la clôture de l’exercice comptable de l’entreprise, avant d’être déduit fiscalement.

Pour comptabiliser un amortissement de fonds de commerce, il faut :

- Débiter le compte 6811 des « dotations aux amortissements des immobilisations incorporelles »

- Créditer le compte 2807 des « amortissements du fonds commercial »

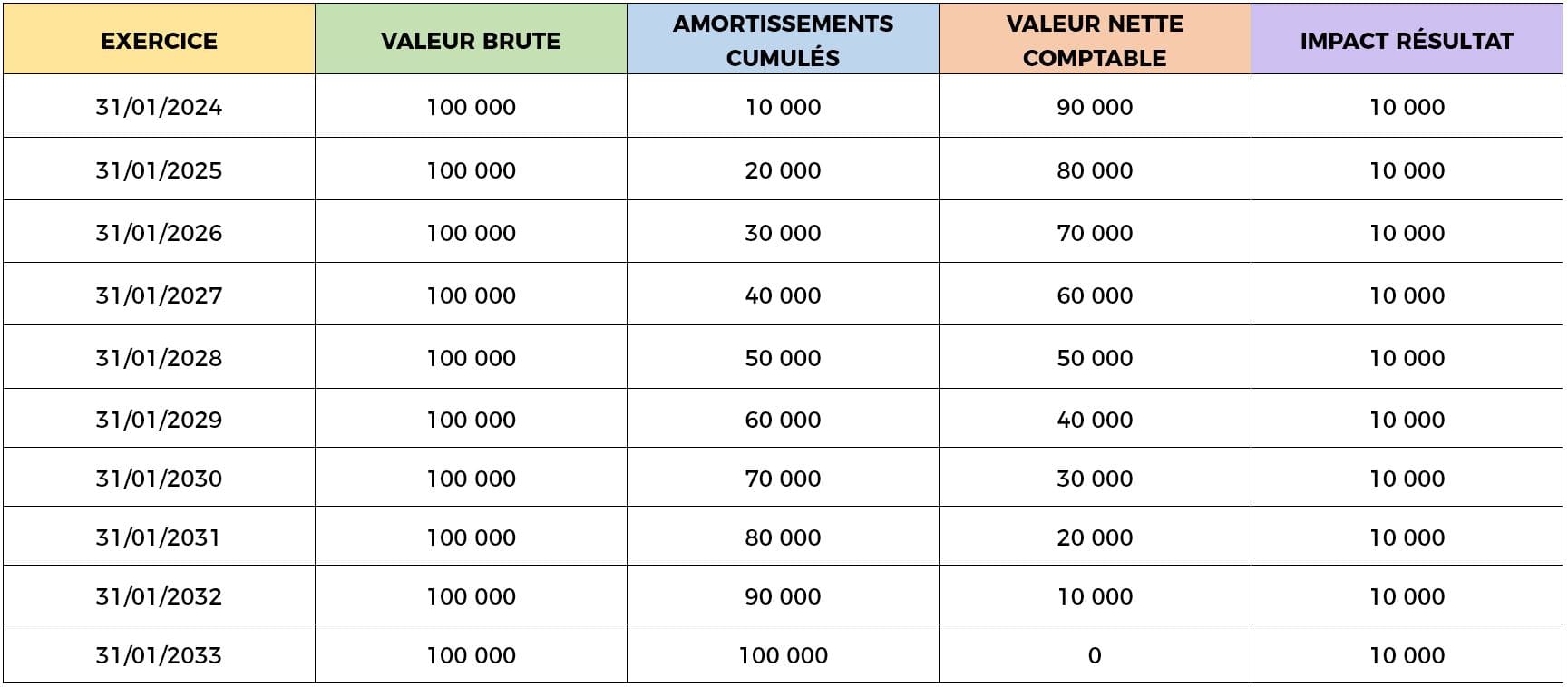

Si nous prenons un cas concret et élaborons un tableau d’amortissement, cela donne l’exemple suivant :

Une entreprise répondant aux critères dérogatoires de la loi de finances 2022 a acquis, en janvier 2023, un fonds de commerce d’une valeur de 100.000 euros.

Elle souhaite l’amortir sur une durée de 10 ans, connaître le montant des amortissements et l’impact que cela a sur son résultat.

En prenant en compte ces éléments, on obtient le tableau suivant :

L’amortissement du fonds de commerce ainsi présenté permet d’adapter l’estimation de son coût sur toute sa durée d’exploitation.

Il est considéré comme un avantage fiscal qui encourage les reprises de fonds de commerce en facilitant leur financement.

Cette pratique, qui permet à certaines entreprises de bénéficier d’avantages afin de faciliter leur création, évolution, échanges, est désormais récurrente dans l’entrepreneuriat.

Dans la même lignée, l’on va par exemple retrouver les différents régimes d’application de la TVA d’entreprise ou encore les différentes obligations comptables en fonction du type de société…

F.A.Q

Amortissement du fonds de commerce en 3 questions

La loi de finances 2022 comporte surtout des avantages pour les entreprises qui acquièrent un fonds de commerce pour la première fois entre le 1er janvier 2022 et le 31 décembre 2025. Elles profitent ainsi directement d’une réduction d’impôt suite à l’amortissement de coût d’acquisition du fonds. En revanche, pour les entreprises qui possèdent un fonds acquis avant 2022 non amortis, il est plus difficile d’en tirer des avantages... En effet, celles-ci doivent appliquer l’amortissement de leur fonds, à la date d’adoption de la loi de finances, sans qu’une déduction fiscale ne soit possible. Le résultat comptable s’en trouve donc diminué, sans que l’entreprise puisse bénéficier de l’économie d’impôt réalisée.

La loi de finances 2022 permet de déduire fiscalement les amortissements linéaires, dégressifs, variables ou exceptionnels des fonds de commerce. Jusqu’à présent, les amortissements et/ou dépréciations de valeur n’étaient pas repris fiscalement. La loi de finances rétablit temporairement cela, en constituant un avantage fiscal qui vise à réduire le coût total d’acquisition d’un fonds de commerce. Pour y parvenir, diverses dérogations sont mises en place afin de permettre une réduction d’impôt, suite à la déduction fiscale de l’amortissement du fonds de commerce. Véritable levier de création de valeur, cette mesure particulière permet de faciliter le financement d’une reprise de fonds de commerce.

Le fonds de commerce est une notion juridique, qui est liée à une activité commerciale. Il est composé de l’ensemble des biens corporels et incorporels nécessaires à l’entreprise pour assumer son cycle d’exploitation. Le fonds commercial est une notion de droit comptable uniquement. C’est un actif incorporel comptabilisé dans l’actif du bilan comptable de l’entreprise. Le fonds commercial fait partie du fonds de commerce.