Choisissez vos cookies 🍪

Fermer

Comment se passe la reprise d'une entreprise ? On vous explique

Publié le 17-05-2022 et mis à jour le 18-09-2024

La reprise d'entreprise est souvent une aventure mouvementée qui peut s'étendre sur un à deux ans. C'est une véritable création d'activité, et pour maximiser ses chances de succès, le repreneur doit suivre une série d'étapes précises : préparation, chiffrage, négociation, montage, financement, signature et accompagnement.

Notre guide détaille le cheminement étape par étape de la reprise d’entreprise, en mettant en lumière les bonnes pratiques à adopter et les pièges à éviter.

Comment préparer la reprise d'une entreprise ? Les pré-requis

L'anticipation pour votre projet de reprise d'entreprise

Les implications d’une reprise d’entreprise (tout comme la création) dépassent souvent le cadre du repreneur seul. Son entourage, ses soutiens, ses partenaires, ses conseillers, ainsi que les parties prenantes de l’entreprise rachetée, notamment les salariés, sont tous concernés.

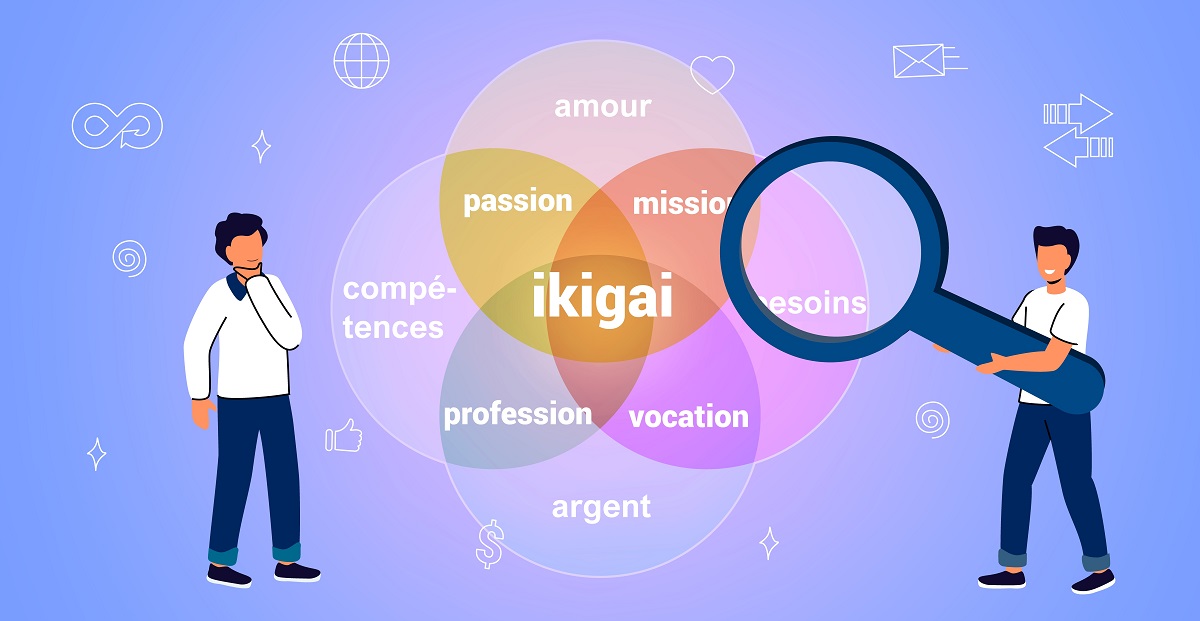

Ainsi, anticiper un projet de reprise consiste à se poser les bonnes questions et à évaluer les atouts indispensables dont on dispose (ou non) pour se lancer.

Voici les quatre questions centrales à se poser :

- Quelles sont mes motivations pour me lancer ?

- Ai-je les compétences nécessaires (métier et autres) ?

- Est-ce que je dispose d’un fonds suffisant ?

- Suis-je soutenu par mon entourage dans ce projet ?

La motivation pour votre projet de reprise d'entreprise

La raison pour laquelle vous souhaitez reprendre une entreprise est le fil conducteur de votre projet : Votre démarche devra convaincre vos partenaires et transparaître dans votre gestion quotidienne, vos échanges et les valeurs que vous porterez.

Anticipez cette question que vous poseront le cédant et le financeur : Pourquoi voulez-vous reprendre une entreprise ? Les motivations peuvent être variées :

- Désir de se réaliser,

- Donner du sens à sa vie,

- Être maître de son destin professionnel,

- Gagner plus (au début, on gagne souvent moins !),

- Pérenniser une entreprise avec une histoire.

Les compétences pour votre projet de reprise d’entreprise

Reprendre une entreprise dans un domaine d’activité maîtrisé par le repreneur augmente significativement ses chances de :

- Obtenir un financement bancaire,

- S'imposer comme dirigeant crédible auprès du personnel,

- Capitaliser sur son savoir-faire pour développer l’activité,

- Aborder la reprise avec plus de sérénité,

- Pérenniser l’entreprise.

L’alignement entre l’expérience professionnelle du repreneur et l’activité de l’entreprise cible est crucial pour le financement. Un banquier acceptera difficilement de financer la reprise d’une menuiserie par un pêcheur professionnel, mais il verra une véritable cohérence dans la reprise d’une conserverie de poisson par un pêcheur.

Evaluez en ligne l'entreprise que vous voulez acheterL’apport personnel pour votre projet de reprise d’entreprise

Les financeurs, notamment les banquiers, insistent pour que le repreneur dispose d’un apport personnel, même limité. Mais si la richesse était une condition pour entreprendre, de nombreuses belles histoires n’auraient jamais vu le jour.

Un repreneur qui investit son propre argent dans un projet montre aux financeurs qu’il est prêt à s'engager sérieusement.

L’idéal est d’apporter environ 30% à 40% du prix d’acquisition, mais ces chiffres ne sont pas figés. Une solide expérience professionnelle ou une entreprise à fort potentiel, négociée à un bon prix, peuvent convaincre les banques de financer davantage.

Chaque cas est unique, mais le repreneur devra au moins financer les frais d’acquisition :

- Honoraires juridiques,

- Éventuels honoraires d’intermédiaire,

- Droits d’enregistrement.

Et potentiellement :

- Stocks (qui peuvent aussi faire l’objet d’un crédit-vendeur),

- Travaux et aménagements,

- Trésorerie de démarrage.

Une fois ces frais déduits de l’apport personnel, le reliquat d’apport devrait représenter au moins 15% à 20% du prix d’achat des titres de société ou du fonds de commerce.

L’entourage du repreneur dans le projet d’entreprise

Entreprendre impacte toujours l’entourage du repreneur ; Ses journées seront longues, ses nerfs mis à l’épreuve, et sa disponibilité pour ses proches diminuera considérablement, surtout pendant la période de lancement, qui durera quelques mois, voire plus.

Les proches devront souvent adapter leur rythme de vie pour le soulager de certaines contingences et lui permettre de se concentrer sur l’entreprise reprise. C’est presque un projet familial, ou du moins un projet de couple pour les non-célibataires.

L’entourage comprend aussi les amis, les connaissances et les relations professionnelles qui peuvent aider à consolider le projet de reprise ou donner des avis.

Tout entrepreneur en proie au doute à cause des regards extérieurs doit garder en tête la citation de Confucius : « Lorsque tu fais quelque chose, sache que tu auras contre toi, ceux qui voudraient faire la même chose, ceux qui voulaient le contraire, et l'immense majorité de ceux qui ne voulaient rien faire. »

Quelles sont les étapes pour reprendre une entreprise ?

Étape 1 : Identifier la cible en reprise d'entreprise

Reprise d’entreprise : Chercher la cible

Le repreneur peut soit connaître déjà la cible, soit devoir la chercher. Pour cela, plusieurs moyens sont à sa disposition : activer son réseau et utiliser toutes les ressources disponibles, telles que :

- Entourage personnel : famille et amis.

- Entourage professionnel : banquiers, experts-comptables, avocats et notaires, souvent informés des projets de cession.

- Cabinets d’affaires et brokers spécialisés dans la transmission d'entreprise.

- Chambres de commerce, d’artisanat et d’industrie, ainsi que les bourses de candidats cédants et repreneurs.

- Organismes nationaux ou régionaux comme le CRA ou l’IRCE.

- Réseaux d’accompagnement comme Entreprendre ou Initiative.

- Sites internet spécialisés, petites annonces, forums et plateformes digitales de rencontres entrepreneuriales.

Cette étape permet de réaliser une pré-sélection "à froid" de cibles potentielles.

Reprise d’entreprise : Rencontrer le cédant

Les intermédiaires mandatés par les cédants rencontrent généralement le repreneur avant la visite pour s'assurer de la cohérence de son projet. Un intermédiaire efficace est un allié précieux, car il négocie en faveur du repreneur. Convaincre l’intermédiaire de la pertinence du projet est donc bénéfique.

Les cédants privilégient souvent la discrétion pour éviter de démotiver leurs salariés. Ainsi, les rencontres peuvent se dérouler de manière inattendue (hors des locaux, de manière abrégée, ou à voix basse). Il est important d'anticiper ces situations pour montrer que le repreneur respecte les préoccupations du cédant.

La rencontre doit permettre au repreneur de poser toutes les questions pertinentes. Un questionnaire structuré peut être utile, mais un bon dossier de vente compile déjà les éléments essentiels. C'est un précieux indicateur de la rigueur du cédant.

Reprise d’entreprise : Le pré-diagnostic

Il est recommandé de rester ouvert aux opportunités. À moins d'avoir une idée très précise de ce qu'il recherche, le repreneur devrait rencontrer plusieurs cédants.

Cela lui permettra d'améliorer son approche, de poser des questions pertinentes, et éventuellement de challenger les cédants. Ainsi, il pourra comparer les entreprises et effectuer un pré-diagnostic pour chacune d'elles.

Le repreneur peut ainsi évaluer l'adéquation de chaque entreprise avec son projet et éliminer les cibles non pertinentes.

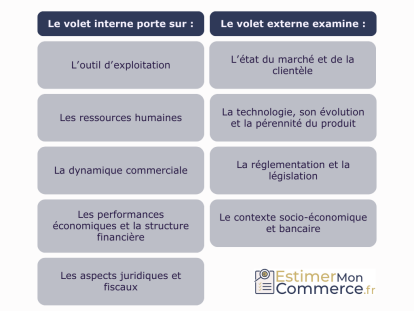

Étape 2 : Le diagnostic en reprise d'entreprise

Le diagnostic d’entreprise est une analyse approfondie de sa structure et de son exploitation. Il est essentiel de récupérer les documents internes de l’entreprise auprès du cédant, qui fera signer au repreneur un engagement de confidentialité.

Parmi les documents classiques, on trouve :

- Bilans,

- Bail commercial,

- Tableaux de bord,

- Statuts,

- Organigramme et liste du personnel,

- Rapports des organismes de contrôle,

- Contrats de crédit-bail.

Contrairement à l’audit, le diagnostic permet au repreneur d’étudier minutieusement l’entreprise, de dissiper ses éventuels doutes et de formaliser son intention d'acquisition.

Le diagnostic se divise en deux volets : interne et externe.

Avec ces analyses, le repreneur peut réaliser une matrice SWOT de l’entreprise, et élaborer une stratégie pour :

- Consolider les forces,

- Développer les opportunités,

- Optimiser les faiblesses,

- Se défendre contre les menaces potentielles.

Étape 3 : L'évaluation en reprise d'entreprise

Reprise d’entreprise : Retraiter les chiffres

La première étape de l'évaluation consiste à ajuster le bilan et le compte de résultat pour obtenir :

- Une rentabilité réelle,

- Une structure bilantielle sécurisée.

Certaines données chiffrées doivent être retraitées pour refléter la véritable rentabilité de l'exploitation, incluant :

- Les rémunérations des dirigeants,

- Les charges de fonctionnement disproportionnées ou exceptionnelles,

- Les sources de chiffre d'affaires non pérennes (subventions, aides, etc.).

Il est ensuite nécessaire d'évaluer les éléments d'actif incorporel du bilan, tels que le fonds de commerce et les brevets, et de réévaluer les éléments d'actif corporel (matériel, aménagements) à leur valeur de marché.

Enfin, il faut retraiter d'autres éléments d'actif et de passif selon leur fragilité ou leur probabilité de survenance, notamment les créances, les en-cours clientèle et les dettes non inscrites au bilan.

Reprise d’entreprise : Les méthodes d’évaluation

Il est crucial de noter que la reprise d'entreprise repose sur un facteur clé : la finançabilité du projet. Le repreneur doit être capable de :

- Rembourser l’emprunt sur sept ans,

- Se rémunérer raisonnablement.

L’évaluation du repreneur permet d’élaborer un business plan viable, tandis que celle du cédant n’en tient pas toujours compte. La négociation doit donc concilier ces deux points de vue.

Étape 4 : Le business plan en reprise d'entreprise

Le business plan formalise le projet en le décomposant en différentes facettes interconnectées, identifie les incohérences et propose des corrections.

Le business plan a deux objectifs principaux : obtenir des financements et fournir une feuille de route au repreneur dès le démarrage.

Il n'existe pas de modèle standard pour un business plan, mais il doit répondre clairement aux questions suivantes :

- Background du porteur de projet,

- Objectifs,

- Moyens prévus pour atteindre ces objectifs,

- Calendrier et progression.

Le plan d’affaires doit expliciter des éléments essentiels tels que :

- Nature du projet,

- Besoin identifié de la clientèle,

- Offre proposée,

- Historique du projet,

- Compétences du repreneur,

- Solidité et pertinence du projet.

Généralement, le business plan est structuré ainsi :

- Synthèse (executive summary),

- Origine du projet et environnement,

- Équipe,

- Marché,

- Offre,

- Modèle économique (business model),

- Stratégie,

- Moyens,

- Aspects juridiques,

- Prévisionnel d’exploitation

Chaque section décrit les besoins et les quantifie en charges financières avec précision.

Étape 5 : Le prévisionnel d'exploitation en reprise d'entreprise

Le prévisionnel d’exploitation, aboutissement chiffré du business plan, comprend divers tableaux financiers :

- Compte d’exploitation prévisionnel sur trois ans : Détaille les chiffres d’affaires et les charges ligne par ligne.

- Seuil de rentabilité (point mort) : Détermine à partir de quel chiffre d’affaires les charges sont couvertes et l’entreprise devient bénéficiaire.

- Plan de trésorerie : Détaille les flux entrants et sortants, mettant en évidence les montants nécessaires pour le financement continu de l’activité.

- Plan de financement : Expose les besoins en financement (titres, fonds, frais, travaux, etc.) et les ressources (apport personnel, prêt, etc.).

Ce dernier tableau est complété par le tableau d’amortissement et un plan de financement à trois ans pour anticiper l’évolution financière de la structure.

Étape 6 : Le montage juridique en reprise d'entreprise

Il n'existe pas de forme juridique idéale (SARL, SAS, etc.), chaque option ayant ses avantages et inconvénients fiscaux et financiers.

La première étape est d’examiner l’objet de l'achat. Une entreprise individuelle ne peut être reprise que sous forme de fonds de commerce, tandis qu’une société peut être acquise sous forme de fonds de commerce ou de titres de société.

Reprendre un fonds de commerce est techniquement plus simple et moins engageant, mais entraîne des coûts d’enregistrement plus élevés et une fiscalité plus lourde pour le vendeur. La cession des titres est fiscalement avantageuse pour le cédant et moins coûteuse pour l’acquéreur (surtout pour les actions de SA et SAS), mais elle engage davantage le repreneur.

Lors d’une acquisition par titres, le repreneur crée souvent une holding "animatrice" pour détenir les titres de la société rachetée, formant une structure mère-fille. Cette holding peut être un outil de gestion stratégique pour le repreneur souhaitant développer et détenir d'autres entités, offrant des possibilités d’optimisation fiscale comme la convention de comptes courants ou l’apport en titres.

Le rôle de l’avocat fiscaliste est crucial pour structurer un montage juridique adapté à la situation immédiate et future du repreneur.

Evaluez en ligne l'entreprise que vous voulez acheterÉtape 7 : Le financement en reprise d'entreprise

De nombreuses reprises échouent à cause d'un refus de financement, souvent dû à un dossier mal préparé. Entre la signature du protocole d’accord et celle de l’acte définitif, le repreneur doit lever la condition suspensive d’obtention de financement. Il est donc crucial de s'assurer que la reprise est finançable dès le début.

Une fois la cible identifiée et le business plan bouclé, le repreneur doit sécuriser son dossier de financement. Soumettre le dossier à sa banque habituelle est évident, mais il doit aussi contacter plusieurs autres banques (4 à 6) pour maximiser ses chances. Toutes les banques n'ont pas le même appétit pour les dossiers de financement professionnel et peuvent avoir des contraintes de calendrier ou des stratégies spécifiques.

Il est essentiel de multiplier les chances en procédant par vagues, améliorant le dossier en fonction des retours. Un pré-accord de financement met le repreneur en position de force pour négocier avec le cédant.

Des organismes comme BPI et Siagi proposent des prêts d'honneur et garantissent une partie du prêt (30 à 50%), rassurant ainsi les banques et facilitant le financement. La plateforme Aides Entreprises référence plus de 2 000 dispositifs d’aides en France.

Et après ? La phase d'acquisition pour une reprise d'entreprise

La plupart du temps, le cédant décide du mode de cession avant la mise en vente, basé sur des critères financiers et fiscaux pour maximiser le produit net de cession. Ce produit est calculé à partir de simulations fiscales comparant les deux modes de cession, analysant la fiscalité sur la plus-value et intégrant les abattements et dispositifs d'optimisation fiscale.

Le prix de vente est ajusté selon le produit net souhaité par le vendeur, en tenant compte de ses besoins futurs. La prise en compte de la réalité du marché dépend de l'objectivité du cédant et de ses conseillers.

La majorité des cédants optent pour la vente des titres plutôt que du fonds, mais parfois, la discussion reste ouverte.

Entreprise à vendre : Définir le mode d'acquisition

Reprise d'entreprise : La vente d'un fonds de commerce

Le fonds de commerce comprend des éléments incorporels (clientèle, marque, brevet, enseigne, achalandage, droit au bail) et corporels (matériel, aménagements, outillage).

Reprendre un fonds de commerce signifie acheter un outil d’exploitation, représentant seulement une partie des actifs de la société. Trésorerie et dettes ne sont pas incluses et restent à la charge du vendeur, qui conserve donc sa société.

Les stocks ne font pas partie du fonds et, s’ils sont repris, font l’objet d’une facturation séparée au prix coûtant.

Cette reprise permet au repreneur de bénéficier de l’outil de travail et de la dynamique d’exploitation, tout en repartant de zéro en ce qui concerne la gestion antérieure. C'est un avantage psychologique important, car le repreneur n’est pas responsable de la gestion passée ni des dettes en cours.

Ne reprenant pas la structure juridique, le repreneur doit créer une nouvelle société pour exploiter le fonds de commerce racheté.

Reprise d'entreprise : La vente des titres de société

Les titres d’une société représentent les droits de propriété sur celle-ci.

Ils comprennent les actions dans une société par actions (SA, SAS) et les parts sociales dans d'autres types de société (SARL, etc.).

En rachetant 100% des titres d’une société, le repreneur acquiert l’intégralité de la structure juridique, y compris le fonds de commerce, l’actif circulant (dont la trésorerie) et les dettes (y compris les prêts bancaires en cours).

La banque doit transférer les nantissements (sur prêts en cours) du cédant au repreneur.

Acheter les titres signifie que le repreneur devient responsable de la gestion passée du cédant, ce qui comporte un risque financier et fiscal lié aux décisions antérieures.

Pour encadrer ce risque, on négocie une garantie actif-passif annexée à l’acte de cession.

La cession des titres est donc plus complexe et plus longue en raison de plusieurs obstacles :

- Transfert des nantissements existants.

- Difficulté d’obtenir un crédit bancaire en raison des garanties accrues demandées par les financeurs, car le nantissement des titres est insuffisant en raison de leur valeur volatile.

- Risque fiscal et financier et la négociation de la garantie de passif.

→ La garantie actif passif :

La garantie actif-passif vise à sécuriser le repreneur. Elle couvre trois types de risques évalués lors de l’audit par les conseillers de l’acquéreur :

- Risque fiscal : Identifie les choix de gestion antérieurs pouvant entraîner des conséquences fiscales négatives. Ce risque est chiffré poste par poste, sachant qu’un contrôle peut remonter jusqu’à trois ans, voire plus dans certains cas graves.

- Dévaluation d’actifs : Évalue le risque de dévalorisation de chaque actif, interne ou externe, et le chiffre.

- Augmentation des dettes : Examine la pertinence des dettes inscrites et cherche à identifier les dettes cachées.

Ces risques sont chiffrés pour établir la garantie actif-passif, déduite du prix versé au cédant. Bloquée trois ans pour la prescription fiscale, cette somme est libérée chaque année par tiers, au fur et à mesure de l'extinction du risque fiscal.

Une clause de révision de prix anticipe la différence entre la valorisation initiale des titres (basée sur le dernier bilan connu) et celle du bilan définitif de clôture après la cession.

→ Le LBO (leverage buy-out) :

Le LBO est un montage financier courant pour la reprise d’entreprise. Il repose sur le rachat avec effet de levier, sollicitant un financement extérieur important tout en apportant un minimum de fonds propres. L’achat est réalisé via une société holding (société mère) qui s’endette fortement (70%) et rembourse l’emprunt grâce aux dividendes de la société fille.

La réussite d’un LBO dépend d’une connaissance approfondie de la société rachetée, obtenue par un audit extensif préalable, qui évalue la capacité de la société fille à générer des bénéfices. L’objectif est d’optimiser la plus-value de revente pour les associés de la holding.

Le LBO est structuré en trois niveaux de dettes : senior (prioritaire), bullet (in fine) et mezzanine (obligations). Il permet notamment à l’équipe dirigeante de racheter l’entreprise avec des moyens financiers limités.

→ La clause d’Earn Out :

La clause d’earn out est une stratégie de négociation utilisée pour surmonter les désaccords sur la valeur d’acquisition lors d’une reprise d’entreprise. Le vendeur met en avant le potentiel futur de son entreprise, tandis que le repreneur préfère se baser sur les performances passées.

La clause d’earn out prévoit qu’une partie du prix de vente (80 à 90%) est payée immédiatement, et le reste (10 à 20%) est conditionné aux résultats futurs de l’entreprise. Cette partie variable dépend de l’atteinte d’objectifs prédéfinis sur une période de 1 à 4 ans.

Si les objectifs sont atteints, le vendeur reçoit la totalité de la partie variable. Sinon, il peut ne toucher qu’une partie, voire rien du tout. Les conditions d’atteinte des résultats et les modalités de versement sont définies dès le départ pour éviter les litiges.

Préparer les documents pour l'acquisition/cession d'entreprise

La reprise d’entreprise est structurée autour de trois grandes étapes formelles, qui définissent le calendrier de transmission.

La lettre d'intention pour votre reprise

Pour formaliser son intention, le repreneur rédige une lettre d’intention d’achat (LIA), aussi appelée lettre d’intérêt ou LOI. Ce document, non engageant, officialise l’intention de mener des négociations avancées et fixe un cadre préliminaire.

La LIA liste les conditions de reprise proposées : objet de la proposition (fonds ou titres), prix et formule de calcul, apport personnel, endettement maximum, réalisation d’un audit, calendrier probable, date de validité et conditions liées à un risque spécifique.

Une LIA, réalisée avec un conseiller juridique, peut être simple ou détaillée. Plus elle est élaborée, plus elle est contraignante pour le cédant. Le repreneur doit donc mesurer le degré de détail à inclure. Une LIA précautionneuse n’est pas engageante, mais une négociation trop pointue à ce stade peut stopper l’opération.

La lettre d’intention doit être signée par les deux parties pour être validée.

Le protocole d'accord pour votre reprise

Après la signature de la lettre d’intention, l’objectif est de finaliser le protocole d’accord rapidement. Ce document est engageant pour les parties.

L’audit peut être lancé avant ou après le protocole, souvent inscrit en condition suspensive. Le repreneur fournit au cédant une liste exhaustive de documents nécessaires à l’audit (due diligence), couvrant les aspects juridiques, fiscaux, comptables, sociaux et commerciaux pour identifier et quantifier les risques.

Une fois la due diligence réalisée, le conseiller juridique du repreneur transmet le projet de protocole au conseiller du cédant pour vérification. Après négociations et ajustements, les parties signent le protocole.

Le protocole inclut des conditions suspensives et un délai maximum pour les réaliser, généralement de 2 à 4 mois. Un dépôt de garantie, généralement de 5 à 10% du montant de la cession, est versé en séquestre par le repreneur.

L'acte définitif de vente pour votre reprise

Le délai stipulé dans le protocole permet au repreneur de lever les conditions suspensives, notamment l’obtention du financement. Le cédant a également des conditions à remplir.

Une fois toutes les conditions levées, le financement est décaissé et les parties signent l’acte définitif, rédigé par le conseil du cédant et vérifié par celui du repreneur. Cet acte, ou closing, officialise le repreneur comme propriétaire des titres de la société ou du fonds de commerce, lui permettant de commencer l’exploitation.

Les salariés doivent être informés du projet de cession au moins deux mois avant, sans droit de préemption.

La cession doit être enregistrée auprès de l’administration fiscale, qui calcule les droits d’enregistrement à régler par le repreneur :

- Fonds de commerce :

- 0% pour la fraction du prix de 0 à 23.000 €

- 3% pour la fraction du prix de 23.000 à 200.000 €

- 5% pour la fraction du prix au-delà de 200.000 €

- Parts sociales :

- 0% pour la fraction du prix de 0 à 23.000 €

- 3% pour la fraction du prix au-delà de 23.000 €

- Actions : 0,1% du prix

En conclusion, une reprise d’entreprise réussie nécessite une vision claire du processus, de la recherche initiale à la signature finale, ainsi qu’une bonne connaissance de la cible.

Un accompagnement par des conseillers comptables et juridiques est indispensable pour réussir ce parcours. Il est également judicieux de bénéficier du soutien d’une structure spécialisée dans la transmission d’entreprise, offrant un suivi sur plusieurs années et des référents de confiance pour guider le repreneur.

Vous souhaitez évaluer une affaire en vue d'une reprise d'entreprise ? Découvrez notre outil d'estimation : Je teste !

F.A.Q

Acheter/reprendre une entreprise : Ce qu'il faut retenir

Définissez vos motivations, évaluez vos compétences et assurez votre apport financier. Recherchez des entreprises via votre réseau, chambres de commerce et plateformes en ligne. Rencontrez les cédants pour évaluer la compatibilité. Analysez la structure et les finances de l’entreprise, puis élaborez un business plan détaillé. Soumettez votre dossier à plusieurs banques pour obtenir le financement nécessaire. Rédigez une lettre d’intention et un protocole d’accord. Une fois les conditions remplies, signez l’acte définitif de vente et prévoyez un accompagnement par le cédant pour faciliter la transition.

L’accompagnement du repreneur par le cédant doit être discuté dès le début. Plus l’entreprise dépend d’un savoir-faire spécifique ou de son dirigeant, plus cet accompagnement doit être planifié. Il n’y a pas de norme d’accompagnement, c’est un accord mutuel influençant le financement ; L’accompagnement peut être rémunéré, selon sa durée et le rôle du cédant.

Les aides incluent les prêts d'honneur, les garanties de prêts, ainsi que des subventions régionales. Des exonérations fiscales et l'ARCE pour les demandeurs d'emploi sont disponibles. Les CCI et CMA offrent formations et accompagnements, et les plateformes de crowdfunding aident à lever des fonds.