Choisissez vos cookies 🍪

Fermer

Gestion de trésorerie en entreprise : Définition & astuces

Publié le 06-02-2022 et mis à jour le 22-07-2024

La gestion de trésorerie est un élément essentiel du succès d’une entreprise. La trésorerie est l’argent disponible dans la structure grâce aux flux entrants, permettant à la société de payer l'ensemble de ses charges de fonctionnement, et ainsi de financer son activité.

La gestion de trésorerie est une gymnastique financière indispensable, qui s'anticipe dès le projet de reprise d'entreprise et se poursuit tout au long de la vie de l'entreprise. Sur cette base, l’entrepreneur peut mettre en place des prévisions d’investissement et d’emprunt à court, moyen et long terme. Une mauvaise gestion de trésorerie pouvant rapidement entraîner des conséquences graves pour la survie de l’entreprise, mieux vaut être préparé !

Qu'est-ce que la gestion de trésorerie ?

La trésorerie d'entreprise : Définition

La gestion de trésorerie est un élément clé de la gestion financière d'une entreprise, impliquant une multitude d'aspects tels que la comptabilité, l'analyse financière, et les prévisions d'activité.

Elle est essentielle pour équilibrer les entrées et sorties d'argent et évaluer, à travers les comptes annuels, le bilan comptable et le compte de résultat. Ces outils comptables offrent une vue détaillée sur le patrimoine et la performance financière de l'entreprise, permettant d'identifier bénéfices ou pertes.

L'analyse financière joue un rôle crucial dans la détermination des stratégies d'optimisation de la valeur de l'entreprise, tout en minimisant les risques imprévus. Elle comprend le diagnostic financier, qui évalue la santé économique de l'entreprise, et le contrôle de gestion, qui se concentre sur les aspects opérationnels comme l'analyse des coûts et l'élaboration de budgets.

Evaluez en ligne l'entreprise que vous voulez vendreEn outre, la trésorerie d'une entreprise représente ses ressources financières disponibles, cruciales pour le paiement des charges de fonctionnement et les investissements. Le solde de trésorerie, calculé en soustrayant les décaissements des encaissements, peut être excédentaire ou déficitaire et doit être analysé en relation avec les prévisions de trésorerie.

La gestion efficace de la trésorerie vise à prévenir les risques financiers, comme l'incapacité à couvrir les dettes à court terme, pouvant conduire à des situations critiques comme la cessation de paiement ou la liquidation judiciaire. Elle implique la réalisation de prévisionnels, la budgétisation, le suivi quotidien des flux financiers, l'analyse des écarts entre prévisions et réalisations, l'optimisation des charges financières, et la préparation pour les aléas financiers.

La gestion de trésorerie doit être envisagée sur le long terme, particulièrement lors de la création d'entreprise ou de l'acquisition d'un fonds de commerce, où elle est intégrée au business plan pour assurer un financement adéquat et anticiper les besoins financiers futurs.

Trésorerie vs rentabilité : faire la distinction

La trésorerie est l'indicateur de la capacité d'une entreprise à couvrir ses dépenses immédiates. Elle reflète les liquidités disponibles pour payer dettes, salaires et fournisseurs. Tandis que la rentabilité mesure l'efficacité à long terme d'une entreprise à générer des profits à partir de ses ressources. La rentabilité est un indicateur de la création de valeur pour les actionnaires, évaluée via des ratios comme le retour sur investissement ou la marge bénéficiaire.

La trésorerie et la rentabilité, bien que distinctes, sont interdépendantes. Une bonne trésorerie peut financer des investissements augmentant la rentabilité, tandis qu'une entreprise rentable tend à générer des flux de trésorerie positifs. Cependant, une entreprise peut être rentable sans une bonne trésorerie et vice-versa.

Pour une santé financière durable, les entreprises doivent équilibrer trésorerie et rentabilité. La gestion de la trésorerie assure la liquidité nécessaire au quotidien, et la rentabilité garantit la croissance et la pérennité à long terme.

Les acteurs de la gestion de trésorerie dans une entreprise

En fonction de la taille de l’entreprise et des volumes des flux financiers, les besoins varient d’une structure à l’autre :

- Le chef d’entreprise : Il doit être au fait de sa situation de trésorerie, pour engager les bonnes stratégies (production, communication, recrutement, etc.) à court, moyen ou long terme. Ses décisions impacteront la rentabilité de l’exploitation et sa trésorerie à venir.

- Le comptable : Sur la base des bilans et comptes de résultat qu’il établit, le comptable peut constater les flux annuels (ou plus réguliers grâce aux situations comptables intermédiaires). Il est également le lien avec l’administration fiscale.

- Le directeur administratif et financier : Le DAF gère le volet financier de l’entreprise et suit les indicateurs en permanence. Il avertit et conseille le dirigeant lorsque peut survenir un aléa de trésorerie.

- Le trésorier : Sa vue d’ensemble sur les disponibilités et les flux d’argent en fait un acteur clef de l’entreprise. Il est un interlocuteur privilégié de la banque et suit également les indicateurs financiers.

- Le contrôleur de gestion : Sa vision segmentée des différents pôles de l’entreprise lui permet de participer à l’élaboration de la trésorerie prévisionnelle.

- L’expert-gestion : Il existe également des experts-gestion, dont le rôle en externe est de conseiller le dirigeant pour optimiser l’exploitation.

Comment gérer efficacement sa trésorerie en entreprise ?

Réaliser et suivre un plan de trésorerie

Un plan de trésorerie (ou plan de trésorerie prévisionnel) est un tableau qui liste et chiffre les encaissements et décaissements à venir. Il doit être exhaustif et intégrer aussi bien les flux certains que les flux probables (surtout si ce sont des dépenses). On élabore ce tableau avec tous les types de flux financiers de l’entreprise :

- Flux de gestion courante,

- Flux d’investissements,

- Flux de financement.

Le plan de trésorerie sert à identifier et anticiper les diverses échéances financières, qu’elles soient déficitaires ou excédentaires. Il est possible de créer un tableau de trésorerie mais également un plan de trésorerie prévisionnel.

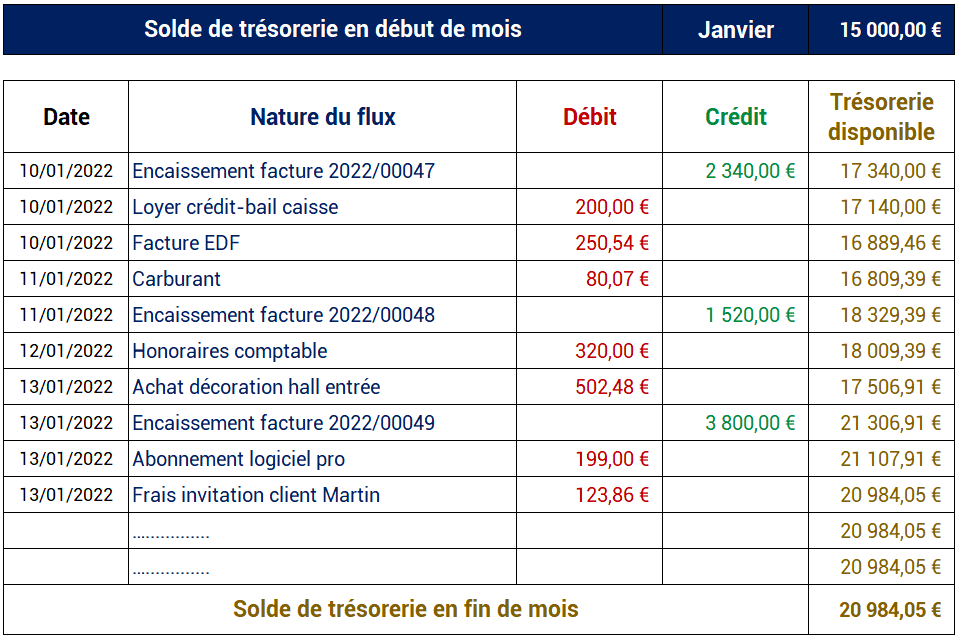

Le tableau de trésorerie

Version la plus simple d’un plan de trésorerie, mais néanmoins efficace, il consiste à dresser cinq colonnes sur un tableur Excel : date des flux, natures des flux (entrant ou sortant), montants des débits, montants des crédits et trésorerie restante, par ordre chronologique et en temps réel.

On réalise un tableau pour chaque mois, en indiquant le solde de trésorerie en début et en fin de mois, ce dernier étant automatiquement mis à jour. On complète d’abord le tableau avec toutes les entrées et sorties d’argent certaines (récurrentes et ponctuelles), en TTC. Afin de pouvoir s’appuyer sur le plan de trésorerie, la certitude des dates est aussi fondamentale que celle des montants.

Puis on y intègre les montants de dépenses probables. Afin d’être prudent, il faut ajuster leurs dates et éviter de les retarder par rapport à ce qui est prévisible.

Enfin, on peut y intégrer les montants de recettes probables, mais uniquement en fonction de leur haut niveau de probabilité et d’un solde prévisionnel suffisamment excédentaire pour le rester si ces recettes ne se concrétisent pas.

Il faut également tenir compte des décaissements de TVA, en fonction du calendrier de versement de celle-ci à l’administration fiscale par l’entreprise.

Le tableau doit être actualisé régulièrement. Plus il l’est, mieux le dirigeant pilote sa trésorerie. Cette régularité se définit en fonction des besoins de l’entreprise : au jour le jour, hebdomadaire, mensuelle, etc.

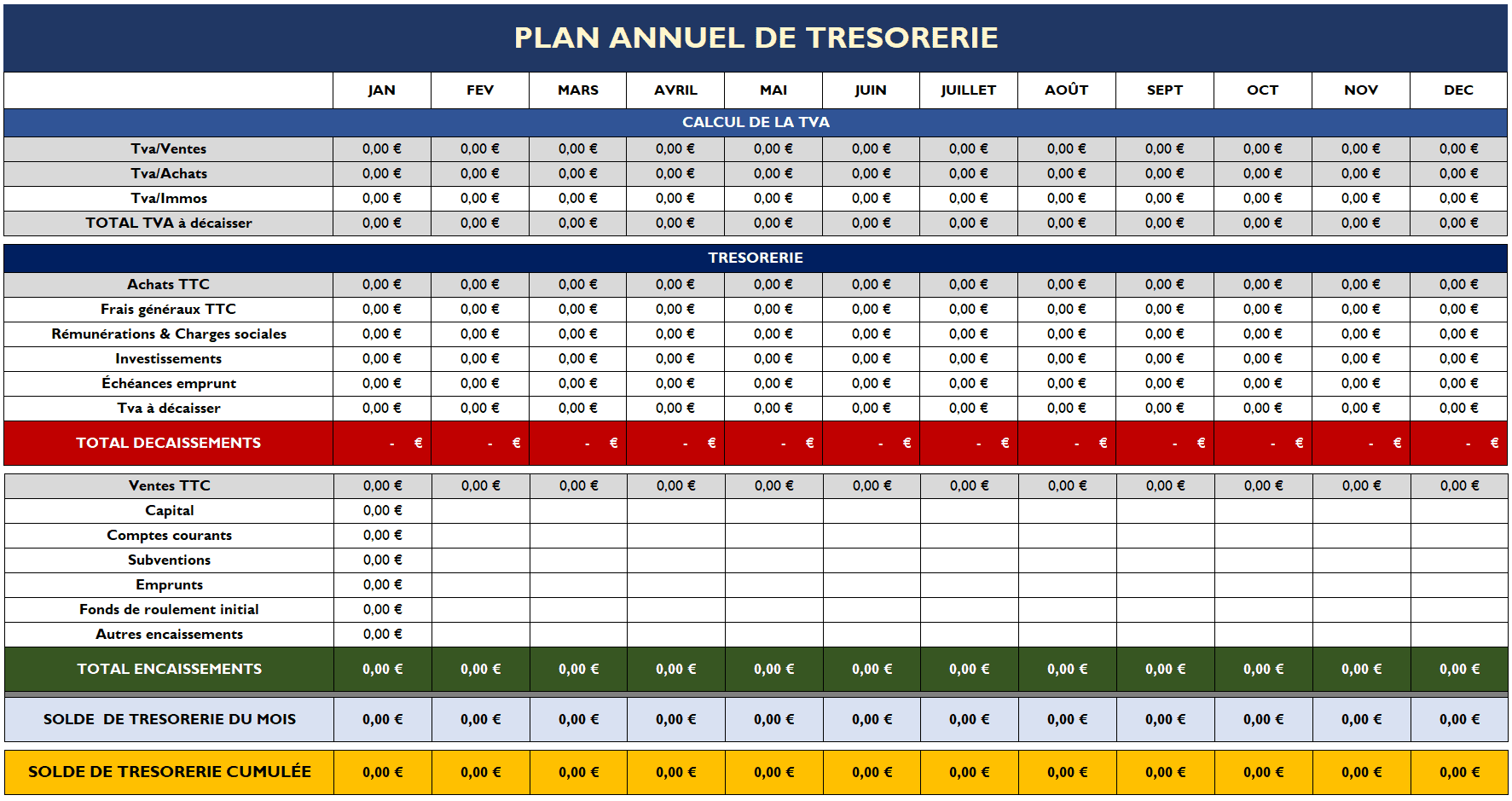

Le plan de trésorerie prévisionnel

Dans une version plus complète qu’un simple tableau de trésorerie, le plan de trésorerie prévisionnel peut aussi être réalisé sur un tableur Excel, mais il est scindé en plusieurs documents : le tableau de trésorerie de chaque mois et le plan de trésorerie prévisionnel global annuel.

Le tableau de trésorerie indique le solde de trésorerie en début de mois en haut du tableau et en fin de mois au bas du tableau. Entre les deux, on détaille en TTC les encaissements et décaissements du mois ; Recettes, factures, impôts, loyer, etc.

Le détail du mois est ensuite reporté sur le plan de trésorerie prévisionnel annuel, qui permet d’avoir une vision d’ensemble de ce qui attend le chef d’entreprise dans les mois à venir.

Enfin, la version la plus détaillée consiste à lier le plan de trésorerie à divers documents de suivis, grâce à des reports automatiques :

- Le tableau de détail des ventes mensuelles,

- Le tableau de détail des achats et charges mensuels,

- Le tableau des rémunérations mensuelles,

- Le tableau des marges,

- Le tableau de gestion des stocks.

Avec cette vue d’ensemble des périodes d’excédent ou de déficit de trésorerie à venir, le dirigeant peut ainsi faire des prévisions précises et anticiper les stratégies nécessaires. Au-delà du simple outil Excel, on peut également recourir à un logiciel de gestion adapté.

Les indicateurs essentiels en gestion de trésorerie

Le BFR (Besoin en Fonds de Roulement)

Le BFR (Besoin en Fonds de Roulement) est le montant de fonds qu’une entreprise nécessite pour supporter les décalages de trésorerie entre les encaissements et les décaissements. Ce décalage correspond au cycle d’exploitation, durant lequel l’entreprise doit assurer son activité.

Dans un cycle d’exploitation classique, une entreprise doit d’abord engager des dépenses avant de générer des recettes. Biens ou services, la logique est la même : s’équiper, acheter, fabriquer ou concevoir, commercialiser, puis encaisser du chiffre d‘affaires.

Le BFR quantifie donc le besoin en financement à court terme de l’entreprise pour couvrir ses frais d’exploitation. Il est directement lié aux :

- Délais d’écoulement des stocks,

- Délais d’encaissement des clients,

- Délais de paiement des fournisseurs,

Le BFR est calculé à partir d’éléments d’actif circulant et de passif circulant du bilan comptable de l’entreprise, avec la formule suivante :

La consommation nette de liquidités

La consommation nette de liquidités (décaissements du mois – encaissements du mois) permet de déterminer si l’entreprise consomme de la trésorerie. On peut ainsi évaluer si l’on a plus de dépenses que de recettes ou si l’on accumule de la trésorerie.

Dans le premier cas, l’attention doit se porter sur les causes possibles de la consommation positive de liquidités, dont notamment :

- Charges de fonctionnement trop élevées,

- Augmentation des coûts d’achats matières et marchandises,

- Baisse du chiffre d’affaires,

- Investissements exceptionnels.

Au contraire, identifier une consommation négative de liquidités peut permettre de mettre en place des placements bancaires pour éviter que ne « dorme » inutilement cet excédent de trésorerie si les prévisions le montrent durable.

Le solde de trésorerie

Le solde de trésorerie d’une entreprise en fin de mois correspond à l’argent dont elle dispose à un instant T sur son compte en banque. Il est indispensable de comparer à intervalles réguliers les prévisions avec la réalité, notamment avec le rapprochement bancaire.

Le solde de trésorerie permet d’évaluer précisément la trésorerie prévisionnelle et de réagir en amont si un accident de trésorerie se profile à l’horizon.

3 conseils pour optimiser votre gestion de trésorerie

Accélérer les recettes et réaliser des économies

Grâce à une vision claire sur les plannings d’encaissements et de décaissements établis par le plan de trésorerie, le chef d’entreprise peut déployer les actions suivantes :

- Raccourcir les délais d’encaissements accordés à ses clients et relancer ceux qui tardent à payer. De cette manière, les montants facturés alimentent la trésorerie plus rapidement.

- Négocier l’allongement des délais (et/ou l’étalement) de règlements auprès de ses fournisseurs, prestataires, voire de l’administration fiscale quand c’est nécessaire.

Par ailleurs, la gestion de trésorerie permet d’économiser des frais bancaires évitables, comme les frais de découvert, les intérêts d’emprunt, ou encore les commissions d’intervention.

En anticipant les périodes qui s’annoncent « tendues », l’entreprise est en mesure de préparer la mise en place d’une trésorerie de secours en ayant notamment recours au financement bancaire, dont le coût est plus avantageux que les agios habituels.

Consacrer l'excédent de trésorerie à des placements financiers

Lorsqu’une société s’attend à disposer d’une trésorerie excédentaire sur une période relativement longue, il est judicieux de faire travailler cet argent, au lieu de le laisser « dormir » sur le compte bancaire de l’entreprise.

Dans ce cas, il existe des placements bancaires dédiés, dont l’objectif s’adapte aux besoins de chaque chef d’entreprise. Les placements peuvent ainsi servir à :

- Constituer une réserve additionnelle de trésorerie en prévision d’éventuels aléas,

- Faire fructifier cet argent avec un taux rémunérateur d’intérêts,

- Prévoir un investissement ponctuel dans l’entreprise (outil de production, embauche, communication, etc.).

Optimiser la gestion des stocks

Pour les entreprises vendant des biens, il est nécessaire de produire des stocks. L’art de gérer les stocks consiste à commander les bonnes quantités au bon moment, afin de minimiser les frais liés au stockage, tout en conservant un haut niveau de délivrabilité à la clientèle.

Un surstockage entraîne des coûts divers :

- Frais additionnels liés à la surface nécessaire de stockage (loyer, achat),

- Frais d’entretien, de gardiennage, d’employés vérifiant les stocks,

- Frais d’assurance liés à la valeur des stocks,

- Immobilisation de capitaux qui auraient pu être mieux investis,

- Éventuelle perte de marge en cas de déstockage nécessaire,

- Éventuelle périssabilité des stocks.

Un sous-stockage peut entraîner des conséquences fâcheuses :

- La rupture de stock et donc l’interruption des commandes et l’arrêt de génération du chiffre d’affaires,

- Un catalogue restreint et une offre clairsemée, dont l’effet psychologique est mauvais sur la clientèle,

- La perte de clientèle, difficile à reconquérir ensuite,

- Disruption de la chaîne de production.

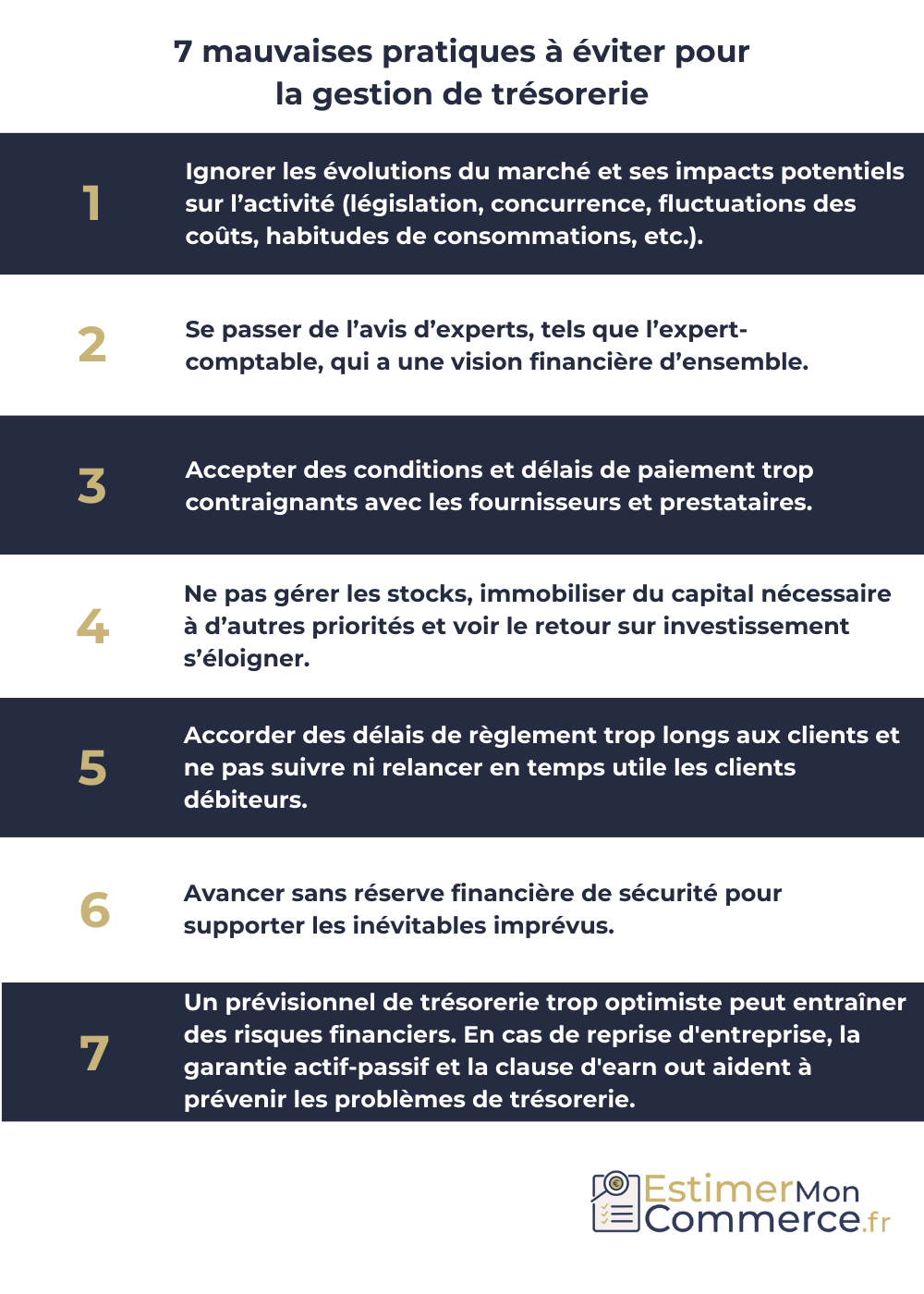

En conclusion, une gestion efficace de la trésorerie est vitale pour la pérennité de toute entreprise. Elle nécessite une planification minutieuse, une surveillance constante des flux de trésorerie et une adaptation proactive aux changements.

Evaluez en ligne l'entreprise que vous voulez vendreEn équilibrant correctement les recettes et les dépenses, et en anticipant les besoins futurs, les entreprises peuvent non seulement éviter des crises financières mais également positionner stratégiquement leurs ressources pour une croissance durable et rentable. Cet équilibre est très important, notamment si vous souhaitez vendre ou acquérir un bien. Vous souhaitez en savoir plus sur l’estimation de votre entreprise ? Testez notre outil !

F.A.Q

La gestion de trésorerie en 3 questions

Pour établir un plan de trésorerie efficace, il est essentiel de commencer par la création et le suivi attentif d'un plan prévisionnel de trésorerie. Cela implique l'analyse régulière de différents indicateurs financiers, qui va vous aider à identifier et à mettre en œuvre des mesures proactives ou correctives adaptées. Parmi ces mesures, on peut citer la gestion optimisée des stocks, la négociation des délais de paiement avec vos fournisseurs et de recouvrement avec vos clients, ainsi que l'évaluation d’opportunités de placements financiers pour optimiser vos ressources. Ces actions contribueront à la santé financière de votre entreprise en assurant une gestion de trésorerie plus prédictive et réactive.

Le principal outil en gestion de trésorerie est le plan de trésorerie, aussi connu sous le nom de budget de trésorerie. Il permet de suivre et prévoir les flux de trésorerie, les entrées et sorties d'argent, sur une période donnée, aidant ainsi à anticiper les besoins en fonds et à gérer efficacement les liquidités de l'entreprise.

La gestion de trésorerie est incontournable en entreprise, car elle permet d’anticiper les aléas éventuels pouvant mener à une situation de cessation de paiements. Elle permet aussi de réaliser des économies de fonctionnement et de constituer une réserve financière de sécurité ou d’investissement.