Choisissez vos cookies 🍪

Fermer

L’EBE : Comment bien l’interpréter pour piloter votre entreprise

Publié le 05-05-2023 et mis à jour le 25-02-2025

L’Excédent Brut d’Exploitation (EBE) est un indicateur clé pour mesurer la rentabilité et la performance d’une entreprise. Il permet d’évaluer la capacité d’une activité à générer du profit avant toute prise en compte des décisions financières, fiscales ou exceptionnelles.

Étroitement lié au bilan comptable, l’EBE offre une vision plus précise de la santé financière d’une entreprise en complément des autres indicateurs de gestion. Essentiel pour les dirigeants, les investisseurs et les repreneurs, il sert de référence pour analyser la viabilité d’un modèle économique, comparer des entreprises du même secteur ou encore anticiper la capacité d’autofinancement d’une société.

Dans cet article, nous allons détailler la définition de l’EBE, expliquer comment il se calcule et comment l’interpréter.

Excédent Brut d’Exploitation (EBE) : Définition & calcul

Qu’est-ce que l’Excédent Brut d’Exploitation (EBE) d'une entreprise ?

Toute entreprise doit respecter des obligations comptables pour assurer la transparence de sa gestion. Parmi elles, l’élaboration des comptes annuels inclut :

- Le bilan actif/passif, qui dresse un état des lieux du patrimoine et des finances de l’entreprise.

- Le compte de résultat, qui retrace son activité sur un exercice.

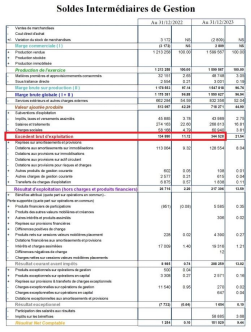

- Le tableau des soldes intermédiaires de gestion (SIG), qui évalue sa performance.

- La liasse fiscale, utilisée pour le calcul des impôts et taxes.

L’un des indicateurs clés du SIG est l’excédent brut d’exploitation (EBE), qui mesure la rentabilité opérationnelle.

L’Excédent Brut d’Exploitation (EBE) est un indicateur financier qui mesure la rentabilité d’une entreprise en se basant uniquement sur son activité courante. Il représente le résultat généré par l’exploitation avant prise en compte des éléments financiers, exceptionnels et fiscaux.

Evaluez en ligne l'entreprise que vous voulez acheterL’EBE permet d’évaluer la capacité d’une entreprise à dégager des ressources grâce à son activité, sans être influencé par ses choix de financement ou de gestion comptable.

Cet indicateur est particulièrement utile pour analyser la performance d’une entreprise sur plusieurs exercices, comparer sa rentabilité avec celle de ses concurrents ou encore anticiper sa capacité à financer son développement.

Comment calculer l’Excédent Brut d’Exploitation (EBE) d'une entreprise : Les différentes formules

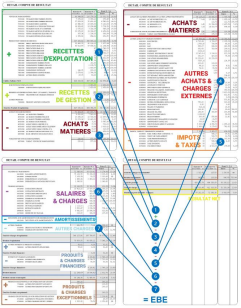

L’Excédent Brut d’Exploitation (EBE) peut être calculé de différentes manières selon l’analyse recherchée :

- À partir du chiffre d’affaires : EBE = chiffre d’affaires - achats et charges externes - charges de personnel - impôts et taxes - autres charges.

- À partir de la valeur ajoutée : EBE = valeur ajoutée - impôts et taxes - charges de personnel.

- À partir du résultat net : EBE = résultat net + charges financières - produits financiers + charges et produits exceptionnels + dotations aux amortissements et provisions - reprises sur amortissements et provisions.

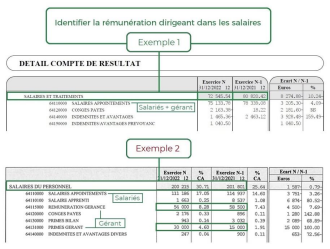

L’EBE peut être retraité en excluant certaines charges, comme la rémunération des dirigeants, pour une évaluation plus neutre de la performance financière et des fonds disponibles.

Comment interpréter l’Excédent Brut d’Exploitation (EBE) ?

L’Excédent Brut d’Exploitation (EBE) est un indicateur clé pour évaluer la rentabilité et la viabilité d’une entreprise. Son interprétation repose sur son niveau et son évolution dans le temps.

Un EBE positif signifie que l’activité génère suffisamment de revenus pour couvrir les charges d’exploitation. Plus il est élevé, plus l’entreprise dispose de ressources pour financer son développement, rembourser ses dettes ou rémunérer ses actionnaires. C’est un signe de solidité financière et d’un modèle économique viable.

À l’inverse, un EBE négatif indique que l’activité ne parvient pas à couvrir ses coûts de fonctionnement. Cela peut être dû à un chiffre d’affaires insuffisant ou à des charges trop élevées, mettant en péril la rentabilité de l’entreprise. Une analyse approfondie des charges externes, du coût du personnel et des marges est alors nécessaire pour identifier les leviers d’amélioration.

L’évolution de l’EBE au fil des exercices permet également d’anticiper les tendances financières. Une baisse progressive peut révéler une détérioration de la rentabilité ou un problème structurel nécessitant des ajustements stratégiques. Comparé aux entreprises du même secteur, il offre un repère pour situer la performance et identifier d’éventuelles inefficacités.

Enfin, l’EBE doit être analysé en lien avec d’autres indicateurs financiers, comme le besoin en fonds de roulement (BFR) et le résultat net, pour obtenir une vision complète de la santé financière de l’entreprise.

Quelle est la différence entre EBE et EBITDA ?

L’Excédent Brut d’Exploitation (EBE) et l’EBITDA (Earnings Before Interest, Taxes, Depreciation, and Amortization) sont deux indicateurs financiers proches, mais ils présentent une différence clé dans leur calcul.

L’EBE est un indicateur comptable utilisé en France, qui mesure la rentabilité d’une entreprise en excluant les éléments financiers et exceptionnels. Il prend en compte les dotations aux amortissements et aux provisions d’exploitation, ce qui permet d’évaluer la performance pure de l’activité, sans être influencé par la politique de financement.

L’EBITDA, largement utilisé à l’international, est son équivalent anglo-saxon. Cependant, il ne tient pas compte des dotations aux provisions d’exploitation, ce qui le rend généralement plus élevé que l’EBE. L'EBITDA donne une vision plus standardisée de la rentabilité, facilitant ainsi les comparaisons entre entreprises, notamment au niveau international.

Excédent Brut d’Exploitation (EBE) : Son importance pour les entreprises

À quoi sert l'EBE concrètement ?

L’EBE est un indicateur essentiel qui permet aux dirigeants, investisseurs et repreneurs d’évaluer la santé financière d’une entreprise. Son utilité se décline en plusieurs aspects :

- Mesurer la rentabilité opérationnelle : L’EBE permet de savoir si l’entreprise génère suffisamment de ressources pour couvrir ses charges d’exploitation, indépendamment de sa politique de financement.

- Faciliter les comparaisons sectorielles : En excluant les éléments exceptionnels et financiers, il offre une base neutre pour comparer la performance d’une entreprise avec celle de ses concurrents.

- Aider à la prise de décision : Une évolution positive de l’EBE peut encourager des investissements ou des recrutements, tandis qu’une baisse peut inciter à revoir les coûts ou la stratégie commerciale.

- Évaluer la capacité d’autofinancement : Un EBE élevé signifie que l’entreprise dispose de ressources pour financer son développement, rembourser ses dettes ou verser des dividendes sans dépendre de financements externes.

- Optimiser la valorisation d’une entreprise : Dans le cadre d’une cession ou d’une acquisition, l’EBE retraité sert à ajuster la valeur réelle de l’entreprise en neutralisant certaines charges spécifiques au dirigeant actuel.

Quand calculer l’EBE d’une entreprise ou d’un commerce ?

L’EBE est généralement calculé à la clôture d’un exercice comptable, mais il est aussi pertinent de l’estimer dans plusieurs situations clés.

Lors d’une reprise d’entreprise, il sert d’indicateur de viabilité et de solvabilité. L’EBE retraité, plus précis, permet d’évaluer le financement nécessaire au remboursement de la dette d’acquisition et la rémunération du repreneur. Un plan de financement basé sur cet indicateur aide à vérifier la cohérence du prix de vente et la faisabilité du projet.

Dans le cadre d’une création d’entreprise, l’EBE doit figurer dans le business plan pour rassurer les banques et investisseurs sur la rentabilité du projet. Cet indicateur joue un rôle déterminant dans leur décision de financement.

Au cours d’un cycle d’exploitation, l’EBE peut être calculé à titre intermédiaire ou prévisionnel pour suivre l’évolution de l’entreprise. Intégré aux tableaux de bord financiers, il aide les dirigeants à anticiper les besoins en financement et à identifier d’éventuelles faiblesses commerciales en comparant les résultats aux années précédentes.

Dans tous les cas, il est recommandé de faire appel à un expert-comptable pour une analyse approfondie. L’EBE pouvant fluctuer selon l’activité, un regard expert permet d’interpréter ces variations et de proposer des solutions adaptées pour optimiser la gestion financière de l’entreprise.

Quels sont les ratios financiers calculés à partir de l’EBE ?

L’EBE sert également de base au calcul de plusieurs ratios financiers permettant d’analyser la rentabilité et la viabilité de l’entreprise :

- Le taux de profitabilité, qui mesure la capacité de l’entreprise à générer un profit en fonction de son activité.

- Le taux de rentabilité brute, qui évalue la performance des investissements réalisés.

- Le taux de marge comptable, qui analyse le rapport entre le coût du travail et la production.

- Le ratio de levier financier, qui estime le nombre d’années nécessaires pour rembourser les dettes grâce à l’EBE.

Ces ratios peuvent être affinés pour des analyses plus poussées, notamment via des indicateurs comme le ROCE (Return On Capital Employed), la dette nette ou encore le flux de trésorerie opérationnelle, qui offrent une vision plus complète de la santé financière de l’entreprise.

L’Excédent Brut d’Exploitation (EBE) est un indicateur clé pour évaluer la rentabilité d’une entreprise et sa capacité à générer des ressources. Il permet une analyse objective de la performance opérationnelle et sert de base à de nombreux ratios financiers.

Que ce soit pour suivre une activité, préparer une reprise ou convaincre des investisseurs, son interprétation est essentielle. Comparé à d’autres indicateurs et, si besoin, retraité, il aide à prendre des décisions stratégiques éclairées. Et si vous voulez aller plus loin et évaluer la valeur de votre entreprise, on s’en occupe pour vous : C'est par ici !

F.A.Q

À retenir : EBE (Excédent Brut d’Exploitation)

L’Excédent Brut d’Exploitation (EBE) mesure la rentabilité brute d’une entreprise en ne prenant en compte que les recettes et dépenses directement liées à son activité. Le résultat d’exploitation, en revanche, évalue la rentabilité globale en intégrant toutes les charges, y compris les amortissements, provisions, dépenses exceptionnelles et investissements. Il se calcule ainsi : Résultat d’exploitation = Produits d’exploitation – Charges d’exploitation. En analysant le cycle d’exploitation, il permet de déterminer si le modèle économique est viable et offre une vision plus complète des performances de l’entreprise, utile pour comparer sa position sur le marché et face à la concurrence.

L’Excédent Brut d’Exploitation (EBE) mesure les richesses générées par une entreprise et sa capacité à produire de la trésorerie. Cependant, il ne prend pas en compte l’impact des choix de gestion sur la rentabilité. L’EBE retraité corrige cette limite en ajustant certaines charges, comme la rémunération des dirigeants, les compléments de rémunération, certaines dépenses exceptionnelles ou les remontées sur holding. En supprimant ces éléments, il offre une vision plus objective de la rentabilité réelle de l’entreprise, sans être influencé par des coûts qui pourraient être optimisés sans affecter son activité.

L’Excédent Brut d’Exploitation (EBE) mesure la rentabilité opérationnelle d’une entreprise avant prise en compte des amortissements, charges financières et impôts. Il reflète sa capacité à générer de la trésorerie. Le bénéfice net, quant à lui, est le résultat final après déduction de toutes les charges, y compris les frais financiers et fiscaux. Il représente le gain réel pouvant être distribué ou réinvesti. L’EBE évalue la performance brute, tandis que le bénéfice net donne une vision globale de la rentabilité.